アメリカの国債は安全かつ高利回りな金融商品として人気を集めています。

結論から言うと、米国債が安全・高利回りというのは言い過ぎです。損する可能性も全然あります。

本記事では、米国債の詳細について分析し解説していきますので、米国債を買おうか悩んでいる方はぜひ参考にしてみて下さい。

また、別記事でも注意すべき資産運用について解説していますので気になる方はそちらも合わせてお読みください。

米国債とはどんなもの?

それでは、まず米国債がどんな金融商品なのか確認していきましょう。

米国債は米国財務省が発行する債券の事です。アメリカ政府にお金を貸してそれに利息をつけて返してもらう訳ですね。

種類としては2種類あります。

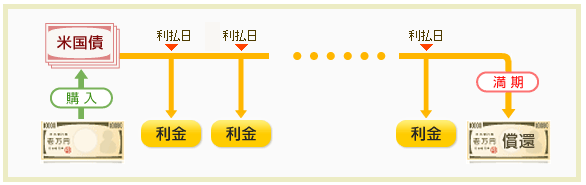

利付債

こちらは額面金額で発行され、半年に一度、利息が受取れるタイプの米国債です。

満期になると額面で償還されます。

出典:マネックス証券

日本の個人向け国債と同じ仕組みなのでイメージしやすいかもしれませんね。

半年に一度利息が受取れて、満期まで保有すれば元本もきちんと返ってきます。

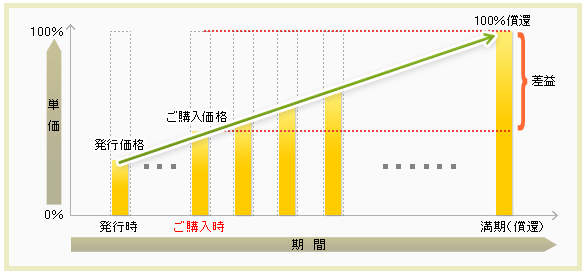

ゼロクーポン債

続いて、ゼロクーポン債です。こちらは配当を受け取れるわけではありません。

しかし、額面金額から利回り相当額を割引いた価格で販売されるため、満期まで保有すれば購入価格と額面金額の差が利益となります。

出典:マネックス証券

途中で配当として払い出される分がないため、複利の恩恵を受けられるのが強みです。運用効率としてはこちらの方が良いと言えるでしょう。

それでは、こういった米国債はどんな評判を得ているのでしょうか?見ていきましょう。

運用初心者が大好きな米国債の評判は?

米国債は世界で一番、安全な債券だと言われています。「安全」、「高利回り」、「元本保証のような商品」というイメージなのではないでしょうか。

これなら、運用初心者の方に人気があるのも納得ですね。

大手格付け会社の評価を見ても、当然最高の「AAA」となっています。

米国債の信用度が高いのは間違いないですが、だからと言って米国債での資産運用が安全という訳ではないので注意して下さい。

米国債は利回りが高いって本当?

続いて、米国債の利回りは高いと言われていますが本当に高いのでしょうか。

世界各国における10年国債利回りを比較してみましょう。

2024年3月8日時点

| 日本 | 0.72% |

|---|---|

| オーストラリア | 3.97% |

| シンガポール | 2.97% |

| 韓国 | 3.32% |

| インド | 7.05% |

| 米国 | 4.07% |

| カナダ | 3.33% |

| ブラジル | 10.86% |

| ドイツ | 2.26% |

| イギリス | 3.97% |

| フランス | 2.72% |

| スイス | 0.61% |

出典:Bloomberg

インドやブラジルのように極端に高くなっている国もありますが、利回りだけみて投資をするのは危険です。国が破綻するかもしれませんし危険性が高いです。

米国は世界No.1の経済大国であり、信頼感はバッチリありながらも利回りも4%超えと高くなっています。

これを見た限り米国債は一見、良さそうに見えますね。ですが安易に投資するのは危険です。その理由を解説していきます。

米国債を絶対に買ってはいけない理由

安全・安心はウソなので要注意!

まず、最も重要なポイントは、米国債で運用しても普通に元本割れし得るということです。

米国債なら安全・安心で元本保証のようなものだと説明する人もいますがそれは間違いです。

次の2つの場合、元本割れする可能性があります。

- 満期まで保有できずに途中売却

- 為替リスクによる損失

まずは、途中売却してしまうパターンです。債券価格は金利の上げ下げに左右されるため、状況によっては損失が発生してしまう事があります。

額面通りに受け取るためには満期まで保有する必要がありますが、意外と保有し続けるというのは難しいので注意して下さい。

まるでギャンブル!?避けるべきリスクとは

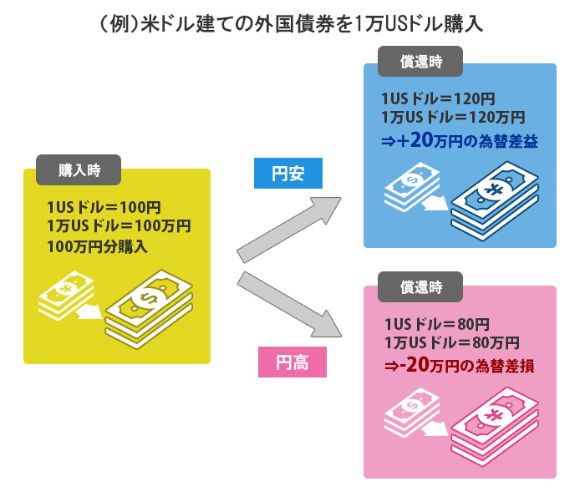

そして、外貨建て債券で最も注意しなければならないのが為替リスクです。

満期まで保有すれば必ず額面通りの金額を受け取れますが、あくまでそれはドル建てです。

償還時に円安になっていればさらに利益が出ますが、円高になると損失が発生する可能性があります。

出典:JTG証券

利益が増える可能性も減る可能性もある事が分かりましたね。

では、これから為替はどのように推移していくのでしょうか?

残念ながらそれは誰にもわかりません。為替は非常に多くの事象が複雑に絡み合うため予想できる人はいません。運に身をゆだねるしかないのです。

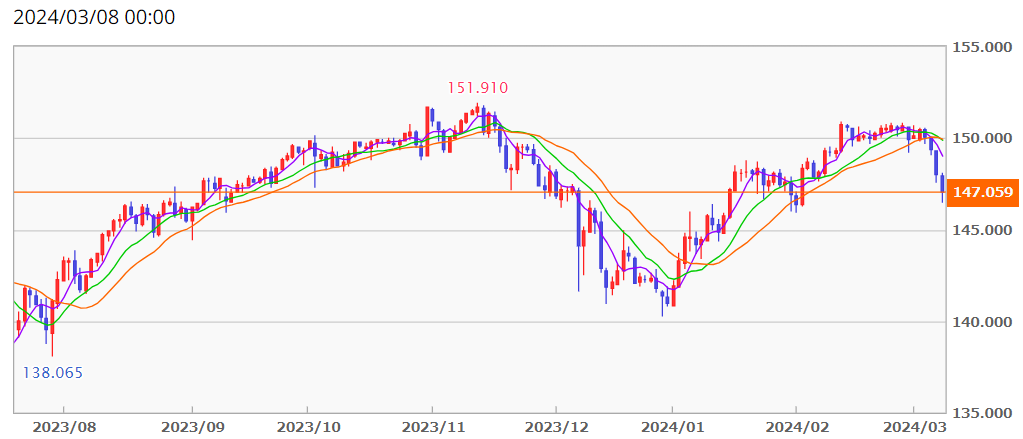

今後の見通しは!?

見てきた通り、米国債はリターンが4%と固定されている一方で、為替リスクは大きいです。

為替リスクはコントロール不可ですし、プラスとなるかマイナスとなるかは本当に運次第になってしまいます。

そして、一応これが最近のドル円チャートです。

出典:外為ドットコム

かなり円安方向に推移していますので、ここからさらに円安に進むと期待するのは中々難しいです。どちらかというと円高にいく可能性が高いかもしれませんね。

繰り返し述べている通り、運次第の資産運用になってしまいますし、リスク・リターンが見合わないと思います。今から米国債を始めるのはおすすめできません。

個人的には運の要素を減らして、再現性高くコツコツと資産を増やしていける運用がおすすめです。

再現性の高い資産運用とは

初心者におすすめ!○○で資産運用

では、どのような方法なら安定感高く運用していけるのでしょうか。

運用初心者の方ならプロに任せてしまう方法がおすすめです。

そして、再現性高く安定運用をしていきたいならヘッジファンドが一番おすすめです。

欧米の富裕層向けに発展してきた資産運用のプロフェッショナル集団。顧客から資産を預かりに代わりに運用して増やしていく。成功報酬を採用しているのも特徴の一つ。

競争が激しい外資系金融機関などで活躍してきた運用のプロフェッショナルが独立して立ち上げるのがヘッジファンドです。

ヘッジファンドは運用のプロが独自のハイレベルな運用戦略で資産運用するので再現性が高いです。

相互に恩恵があるシステム

そして、更なるヘッジファンドの魅力は成功報酬の制度です。

一般的な投資信託では、購入時手数料などはありますが、成功報酬はありません。

つまり、投資家の資産が増えようが減ろうが投資信託の運営側の手数料は変わりません。

一方でヘッジファンドは成功報酬を採用しています。投資家の資産が増えれば増える程、ヘッジファンドの報酬も増えていきます。だからこそ資金の預け先として信頼できるのです。

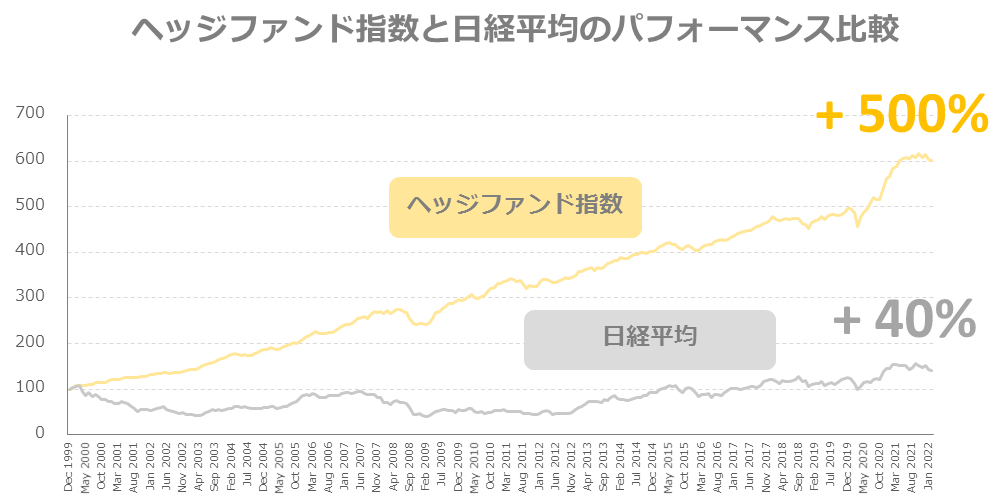

圧倒的なパフォーマンス

このようなプロによる運用戦略と運用成果にコミットするシステムの結果、ヘッジファンドは圧倒的な運用成績を残しています。

こちらは日経平均と3000以上のヘッジファンドのパフォーマンスをまとめたヘッジファンド指数との比較です。

日経平均が40%しか成長していないのに対して、ヘッジファンド指数は+500%と12倍以上も成長しています。

昔は、個人が投資できるヘッジファンドは日本にあまりありませんでしたが、近年ようやく登場してきました。

どんなヘッジファンドがあるか気になる!投資先を探したいという方は下のランキングにて個別ファンドを紹介していますのでぜひそちらもチェックしてみて下さい。