キャピタル世界株式ファンドは純資産額が6,000億円を超えており人気のある投資信託です。

投資先候補として悩んでいる人も多いと思いますが、多くの人がやっているからという理由で購入するのは危険です。

きちんと投資内容を見て、周りに流されずに投資判断をしていくことが重要です。

本記事では、キャピタル世界株式ファンドについて詳しく解説していきますので、投資を検討している方はぜひ参考にしてみて下さい。

また、別記事でも投資信託について解説していますので気になる方はそちらも合わせてご覧ください。

キャピタル世界株式ファンドの特徴

キャピタル世界株式ファンドの基本情報

それでは、まずキャピタル世界株式ファンドの概要から見ていきましょう。

| 投資対象 | 株式 |

|---|---|

| 投資対象地域 | グローバル(日本を含む) |

| 決算頻度 | 年1回/年2回 |

| 為替ヘッジ | なし/あり |

| 設定日 | 2007年10月29日/2018年11月15日 |

| 委託会社 | キャピタル・インターナショナル株式会社 |

投資対象は株式で日本を含む世界の株式に投資します。

決算頻度は年1回と2回のものがあり、為替ヘッジもなしとありの2種類あります。それぞれ2種類ずつありますので合計2×2=4種類あることになります。

- キャピタル世界株式ファンド

- キャピタル世界株式ファンド(限定為替ヘッジ)

- キャピタル世界株式ファンド年2回決算(分配重視)

- キャピタル世界株式ファンド年2回決算(分配重視/限定為替ヘッジ)

こちらの4つになります。分配金があると運用効率が悪くなってしまいますので年2回決算の分配重視は選ばない方が良いでしょう。

さらに、為替ヘッジに関しても「あり」にするとヘッジコストが発生し続けてしまいますので、基本的には「なし」を選ぶ方が良いです。

為替リスクを取るのが嫌なら、無理して海外株に投資するのではなく、国内株で運用するファンドを選ぶのが良いと思います。

ですので、4つから選ぶなら年1回決算・為替ヘッジなしの「キャピタル世界株式ファンド」がおすすめですし、実際に圧倒的に純資産額も大きくなっています。

という訳で本記事では、「キャピタル世界株式ファンド」(分配・為替ヘッジなし)について解説していきます。

キャピタル世界株式ファンドの投資コンセプトとは

キャピタル世界株式ファンドはどんな運用を行う投資信託なのでしょうか。

名前の通り世界中の株式に投資します。そして、考え方の根底にあるのは「世界経済が成長していくはずだから、全世界株式も成長していくはずだ。」という考えです。

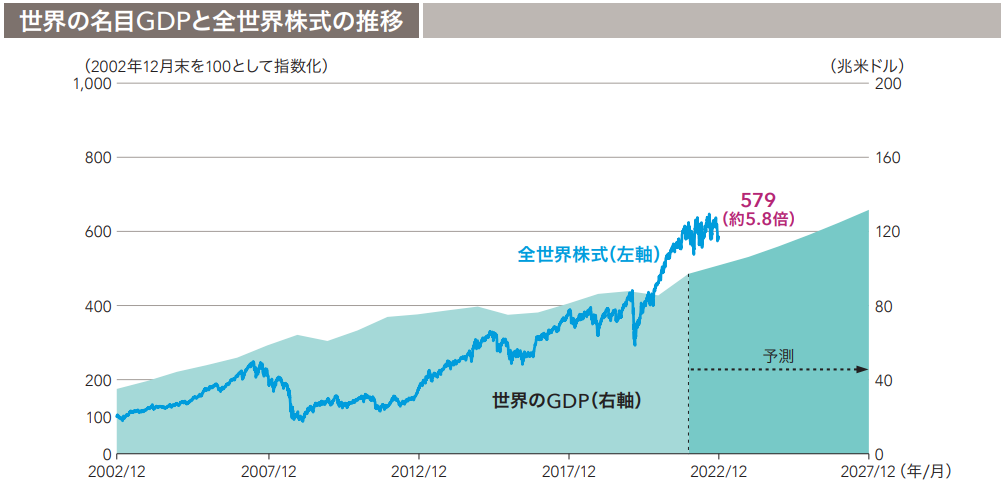

こちらは世界の名目GDPと全世界株式の推移です。

予測も含めて世界のGDPは右肩上がりに推移していますし、世界株式も多少の上下はあるものの基本的に右肩上がりで推移しています。

こちらの図の世界株式は「MSCI ACワールドインデックス」ですが、キャピタル世界株式ファンドはアクティブ投信ですのでインデックスを上回る運用成績を目指すものとなっています。

キャピタル世界株式ファンドの評判を掲示板でチェック

それでは、こういった資産運用を行った結果、キャピタル世界株式ファンドの評判はどうなっているでしょうか。

口コミが見れる掲示板を見ていきましょう。

出典:Yahooファイナンス

かなり悲観的な口コミとなっていますね。保有分が値下がりしてしまっているのでしょうか。

弱気になってしまう気持ちはよく分かります。

他の口コミも見てみましょう。

出典:Yahooファイナンス

こちらは打って変わって、前向きな内容ですね。

キャピタル世界株式ファンドの運用能力を信じ、一生保有の気概を見せています。

全体としては良い口コミも悪い口コミも見られました。値動きがあるファンドなので、参加したタイミングによってプラスの人とマイナスの人がいるからだと思われます。

「おすすめ」という人から「やめとけ」という人までいるのは納得ですね。総じて、評判としてはまずまずと言えるでしょう。

キャピタル世界株式ファンドの手数料は高い?

では、ここで手数料についてもチェックしておきましょう。

キャピタル世界株式ファンドと同様、全世界の株式で運用する投資信託と比較してみます。

| ひふみワールド | インベスコ世界厳選株式オープン | キャピタル世界株式ファンド | |

| 購入時手数料 | なし | 最大3.3% | 最大3.3% |

| 信託報酬(実質) | 年1.633% | 年率1.727% | 年率1.701% |

| 解約手数料 | なし | なし | なし |

解約手数料はどのファンドもなしです。

購入時手数料と信託報酬は、ひふみワールドが一番安くなっていて、キャピタル世界株式ファンドとインベスコ世界厳選株式オープンを比較すると同程度となっています。

ひふみワールドはレオスキャピタルワークスが展開する独立系の投資信託です。独立系の投資信託は手数料が安めの所が多いですね。

なので、キャピタル世界株式ファンドの手数料は決して特別高くはありませんが、ひふみのように安い投信がある以上、安いとも言えません。標準~やや高いくらいの水準となっています。

キャピタル世界株式ファンドの投資エリア

続いて、投資エリアについても見ていきましょう。

全世界の株式に投資すると謳っていますが、実際にはどのような割合で投資することになるのでしょうか。

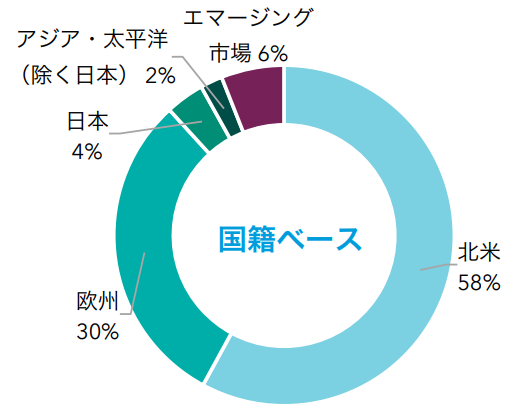

こちらが地域別の構成比です。

2024年1月31日時点

出典:月次レポート

結果は北米が58%、欧州が30%、日本4%、アジア・太平洋2%、エマージング市場6%となっています。

北米と欧州が圧倒的1位、2位となっており、両者で90%近くに上る勢いです。

ただ、こちらのデータは国籍ベースとなっており、実質的な経済活動を把握するためには売上ベースでもチェックしてみましょう。

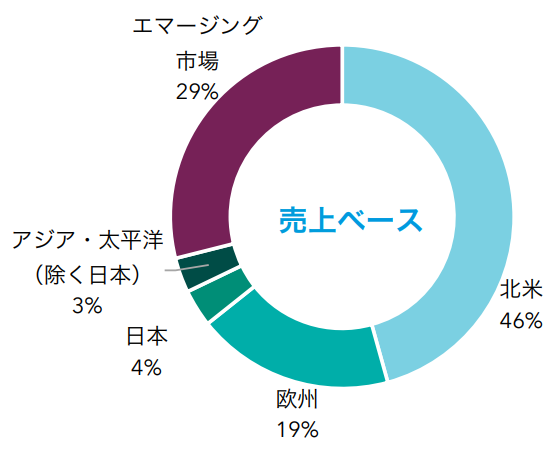

出典:月次レポート

売上ベースで見ると、北米58%→46%、欧州30%→18%と大きく減少しており、エマージング市場が6%→29%と大きく上昇しています。

それでは具体的には、どんな銘柄に投資しているのか見ていきましょう。

キャピタル世界株式ファンドの投資先トップ10

キャピタル世界株式ファンドの組入れ銘柄トップ10はこちらです。

2024年1月31日時点

| 順位 | 銘柄 | 国 | 業種 | 比率 |

| 1 | マイクロソフト | 米国 | 情報技術 | 4.0% |

| 2 | ノボ ノルディスク | デンマーク | ヘルスケア | 3.0% |

| 3 | メタ・プラットフォームズ | 米国 | コミュニケーション・サービス | 3.0% |

| 4 | ブロードコム | 米国 | 情報技術 | 2.5% |

| 5 | 台湾セミコンダクター・マニュファクチャリング | 台湾 | 情報技術 | 2.2% |

| 6 | アルファベット | 米国 | コミュニケーション・サービス | 1.9% |

| 7 | ASMLホールディング | オランダ | 情報技術 | 1.7% |

| 8 | アストラゼネカ | 英国 | ヘルスケア | 1.6% |

| 9 | テスラ | 米国 | 一般消費財・サービス | 1.6% |

| 10 | イーライリリー | 米国 | ヘルスケア | 1.5% |

出典:月次レポート

第1位のマイクロソフトは言わずと知れた世界トップの企業です。誰もが知っているエクセルやワードなどのオフィスはもちろんですが、他にも多種多様な事業を展開しています。

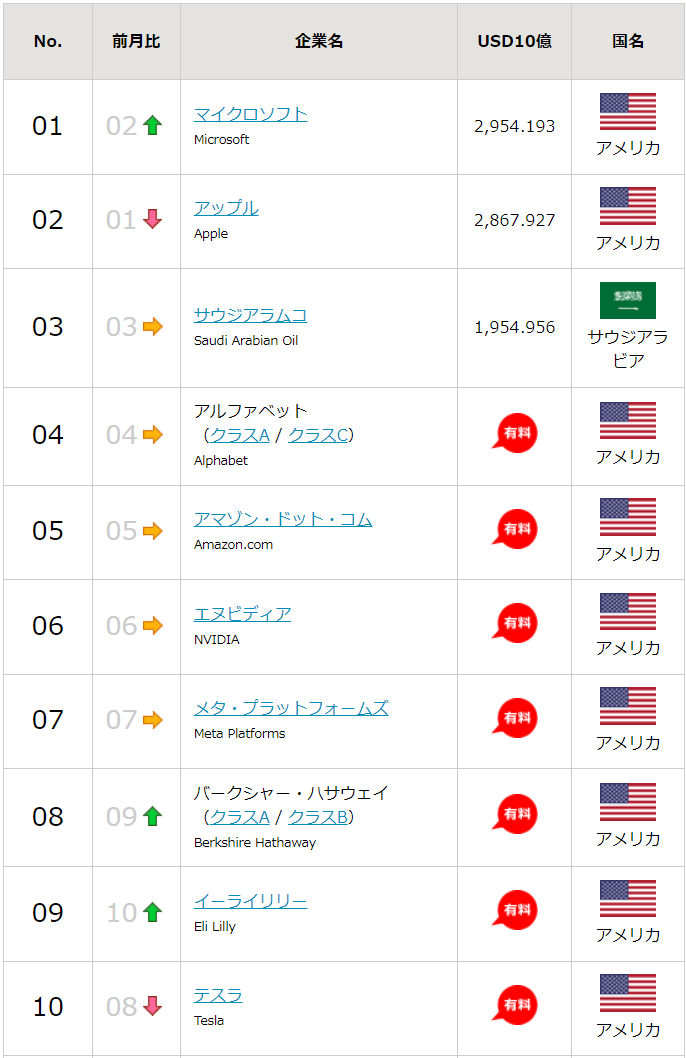

世界企業の時価総額ランキングでも1位にランクインしておりそのスゴさがうかがえますね。

ちなみにこちらが世界企業の時価総額ランキング上位10社です。

(2024年1月末時点)

出典:180LLC

キャピタル世界株式ファンドの投資先でいうと、アルファベット、メタ・プラットフォームズ、イーライリリー、テスラなんかもランクインしていますね。

ということは、投資先上位の10社中5社が世界企業の時価総額ランキングトップ10です。

また、投資先第2位のノボ・ノルディスクは糖尿病のケアを始めとして、世界的に事業を展開する医薬品メーカーです。時価総額もトップ10入りは逃したものの、14位とこちらも超巨大企業となっています。

つまり、キャピタル世界株式ファンドはハイテク銘柄や医薬品・製薬会社を中心に世界の超巨大企業に投資していくファンドだと言えます。

キャピタル世界株式ファンドの運用成績

設定来の運用成績

では、実際の運用成績はどうなっているか見ていきましょう。

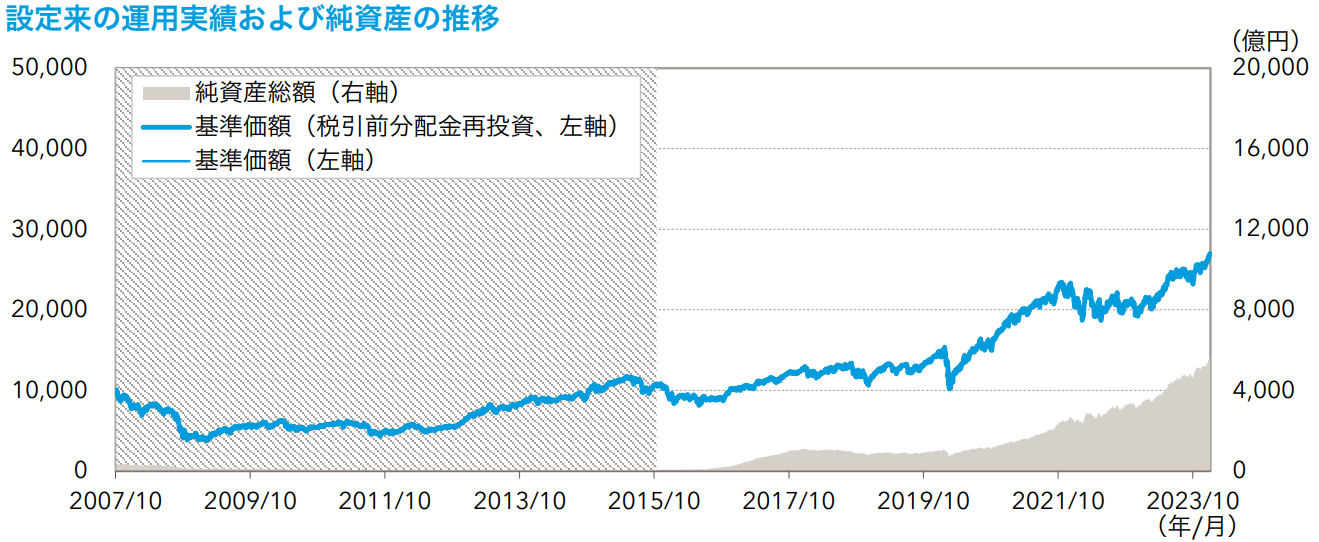

設定来の運用成績はこちらです。

2024年1月31日時点

出典:月次レポート

2007年10月に設定されてからリーマンショックで大きく落ち込みますが、その後緩やかに回復し、コロナショック後の上昇相場で大きく成長しています。

約16年で+169%ですので年利に直すと約6%となります。

これだけ見るとプラスならいいかと思うかもしれませんが、キャピタル世界株式ファンドはそもそも「手数料が高い代わりにインデックスを上回る運用を目指すアクティブファンド」でした。

目標が達成できているか確認するために、インデックスと比較してみましょう。

インデックスとの比較

世界株式の指数として一般的なMSCIオール・カントリー・ワールド・インデックスと比較してみます。

2024年1月31日時点

| リターン | 1年 | 3年(年率) | 5年(年率) | 10年(年率) |

| キャピタル世界株式ファンド | 31.69% | 13.98% | 17.98% | 12.03% |

| MSCIオール・カントリー・ワールド・インデックス | 32.47% | 19.28% | 18.06% | 13.04% |

全体的に似たような推移をしていますが、10年(年率)で見るとキャピタル世界株式ファンドが負けていますね。

さらに、キャピタル世界株式ファンドの信託報酬は1.7%と高い一方で、インデックス投資の手数料は0.3%程度と安いです。

手数料を考慮した実質的な運用成績では、キャピタル世界株式ファンドがインデックス投資に大幅に負けていると言えるでしょう。

キャピタル世界株式ファンドの今後の見通しとは?

念のため、今後の見通しについても確認しておきましょう。

キャピタル世界株式ファンドの投資先にハイテク銘柄が多いのは確認した通りです。

世界的にインフレが発生しており、それらを抑えるため現在そしてこれからも金融引き締めに動いていくことが予想されます。

実際に金利も引き上げられていますよね。このような環境下ではハイテク銘柄は成長しにくく、キャピタル世界株式ファンドにとって厳しい環境が続くと予想されます。

せっかく資産運用するなら他にも良い投資先はたくさんあります。

個人的に研究・分析しておすすめできるファンドは下記ランキングにて紹介していますので、投資先をお探しの方はそちらもぜひチェックしてみて下さい。