退職金を受け取ってまとまった資金を資産運用したいと考えている人も多いと思います。

このように考えて定期預金を検討している人も多いでしょう。ですが、残念ながら定期預金はおすすめできません。

退職金の預け先として本当に優良な商品は何か?ランキングも含めて解説していきます。退職金の運用先を探している方はぜひ参考にしてみて下さい。

また、他にも資産運用について解説していますので気になる方はそちらもあわせてご一読ください。

退職金を運用する際のポイント

まずは退職金を運用する際にはどのようなことに気を付けて資産運用していけばいいのかから確認していきましょう。

退職金の一番の特徴は、受け取られる方が仕事をやめるということです。新しく働く方もいらっしゃると思いますが、リタイアされる方も多いので基本的には今後の人生で継続的に入る大きな収入がなくなります。

さらに、受け取る年齢も60歳前後であることが多いので、働き続けたとしても現役時代と比べると収入が減ってしまいます。

年齢区分ごとの平均年収(企業規模1,000人以上)

| 年収 | 割合(55~59歳比) | |

| 55~59歳 | 680.9万円 | 100% |

| 60~64歳 | 468.3万円 | 69% |

| 65~69歳 | 372.3万円 | 55% |

こちらは年齢ごとの平均年収ですが、55歳~59歳と比較すると、60歳以降では55%~69%の収入となっていることが分かります。

半分とまでは言いませんが、それに近いくらい大幅に収入は減ってしまうのです。

これらを踏まえると、退職金の資産運用ではリスクの低い堅実な預け先を探すべきです。

選んではいけない預け先とは?3つのリスクに要注意

では避けるべき大きなリスクにはどんなものがあるでしょうか。

極力避けてほしいリスクは3つです。

- 為替リスク

- 商品を十分に理解しないリスク

- インフレリスク

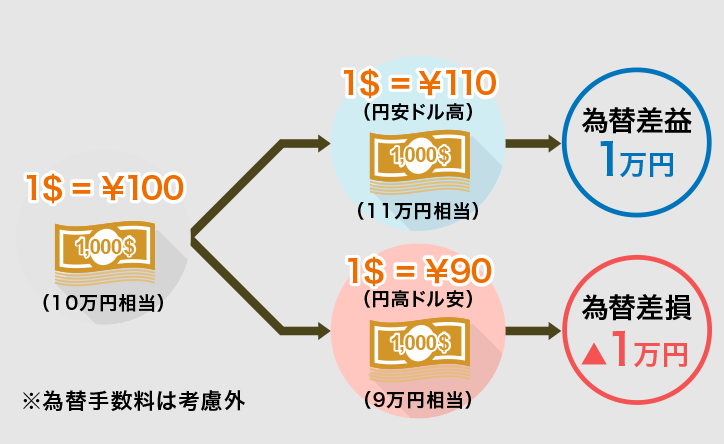

為替リスクはギャンブル!?

まず一つ目のリスクは為替リスクです。

日本円から外貨に換えて資産運用を行うと、やめる時すなわち外貨を日本円に戻す際に為替レートの推移によって資産運用とは関係のないところで利益や損失が発生します。

出典:大同生命

繰り返しになりますが、これは資産運用そのものの良し悪しとは関係がありません。

どんなに質のいいアメリカ株の投信信託で運用を行ったとしても、円高に進んだらトータルで損をしてしまう可能性があるのです。

そして、為替レートがどのように推移するかは影響する要素がありすぎて誰にも予測することはできません。まさにギャンブルのような投資になってしまうのです。

為替リスクはとらないことをおすすめします。具体的には以下のような商品に投資するのはやめましょう。

- トルコリラ建債券

- 南アフリカランド建債券

- S&P500関連のインデックスファンド

- FX

- 外貨預金

- 米国株等の海外株に投資する投資信託

商品を十分に理解せずに投資するリスク

続いては十分に商品のことを理解しないまま投資してしまうリスクです。

一般的にはやや複雑に組成されたファンドすべてが当てはまるので数えきれないほどありますが、特に退職金運用で注意すべきは「退職金専用の金融商品」です。

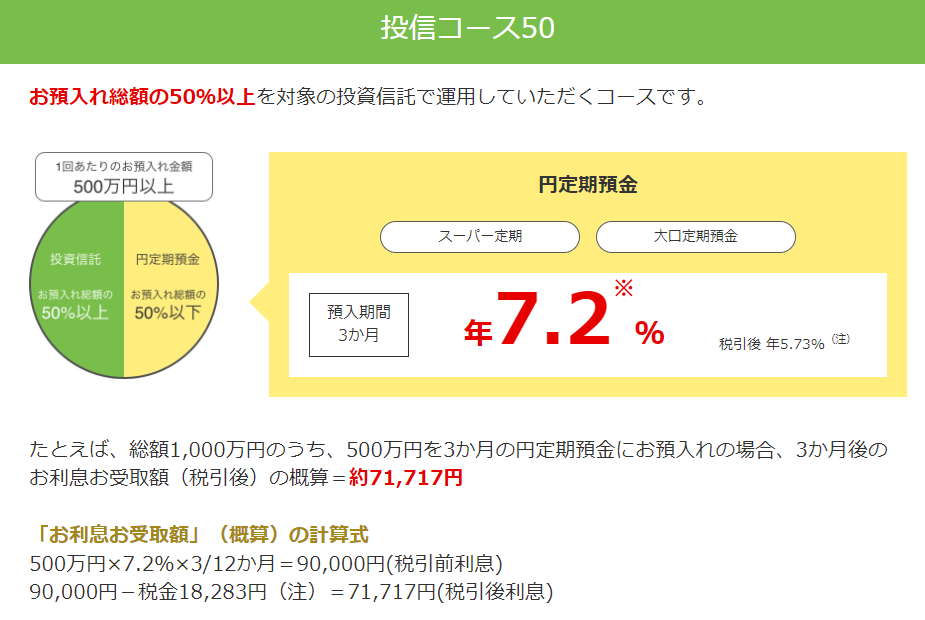

例えば、三菱UFJ信託銀行ではご退職者特別プランとして複数のコースが用意されています。

今回は投信コースについて見てみましょう。

出典:三菱UFJ信託銀行

大きな赤文字で7.2%と書いてありますが、適用されるのはわずか3か月です。さらに税金を引くと、実質的にもらえる利回りは約1.4%です。

この一方で、投資信託を同時に購入することが条件となっており、その投資信託の購入時手数料が3%というように銀行側は絶対に損しないようにできています。

高利回りにひかれて投資をしてもまるで意味がないのです。

退職者特別プランには手を出さないように注意しましょう。

気付きにくいインフレリスク

最後はインフレリスクです。

インフレリスクとは、物価の上昇(インフレ)によって貯金等の実質的な価値が目減りしていくことを指します。

仮に1000万円の貯金があったとしても、物価が2倍になれば500万円の貯金と同じ価値になってしまいますよね?

日銀が掲げる近年の物価上昇目標は2%となっています。そのため、2%より小さい運用を行うとインフレリスクが非常に高まります。

定期預金や個人向け国債がその代表例と言えるでしょう。

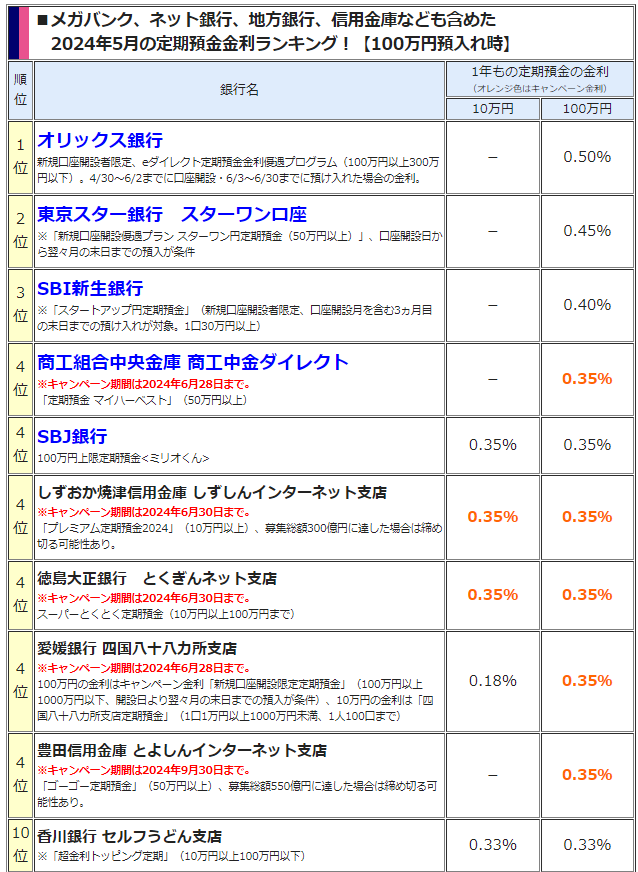

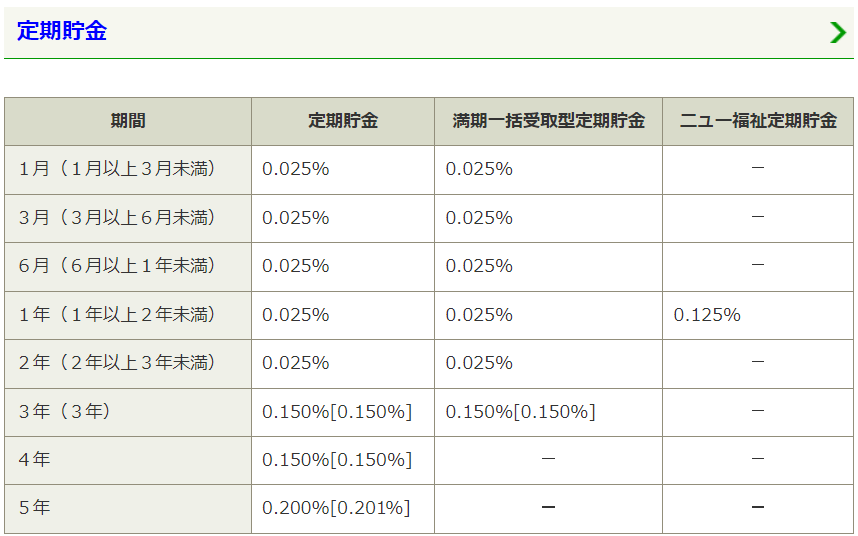

定期預金の利回り

出典:ZAI ONLINE

個人向け国債の利回り

出典:財務省

定期預金も個人向け国債も大幅に2%を下回っており、物価上昇を上回らないことが見込まれます。

インフレリスクに弱いので選ぶべきではないと言えるでしょう。

退職金の預け先おすすめランキング

それでは一体どんな商品で退職金を運用していけばいいのでしょうか。

退職金の預け先としておすすめのランキングを見ていきましょう。

第1位 ヘッジファンド

退職金の預け先としておすすめできるサービスNo.1はヘッジファンドです。

ヘッジファンドは投資家から資金を預かり代わりに資産運用を行ってくれるプロフェッショナル集団です。

運用で得たリターンを投資家とヘッジファンドでシェアするので、ヘッジファンドは非常に高いモチベーションで投資家の資産を増やそうとしてくれます。

一般的な投資信託では、成功報酬が採用されておらず売買手数料が高く設定されているので、新しい投資信託に切り替えさせようというインセンティブが働きます。これは回転売買と呼ばれ金融庁に問題視されています。

ヘッジファンドは独自の運用戦略で資産運用を行い、これまでも高いパフォーマンスを残してきています。

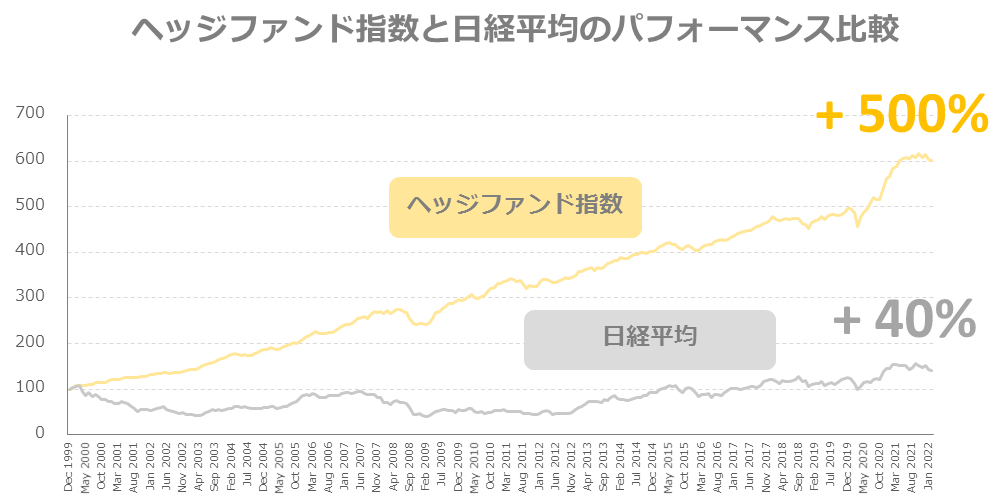

こちらは3,000を超えるヘッジファンドのパフォーマンスをまとめたヘッジファンド指数と日経平均の比較です。

ヘッジファンド指数はどんな相場でも右肩上がりで上昇しており圧倒的なハイパフォーマンスを残していることが分かります。優良ヘッジファンドなら利回り10%~を期待してもいいでしょう。

だからこそ世界の富裕層にヘッジファンドは愛されているのです。

ヘッジファンドといえば、数億円以上からもしくはプロ投資家からしか出資を受け付けないというイメージが一般的でしたが、日本では個人投資家から1000万円~で受け付けるヘッジファンドも活躍しています。

ヘッジファンドで資産運用するには直接ファンドから詳細説明を聞く必要があるため、気になる方は公式ホームページから問い合わせてみて下さい。

個別のヘッジファンドについてはランキングで紹介していますので、投資先をお探しの方は下記ボタンよりチェックしてみて下さい。

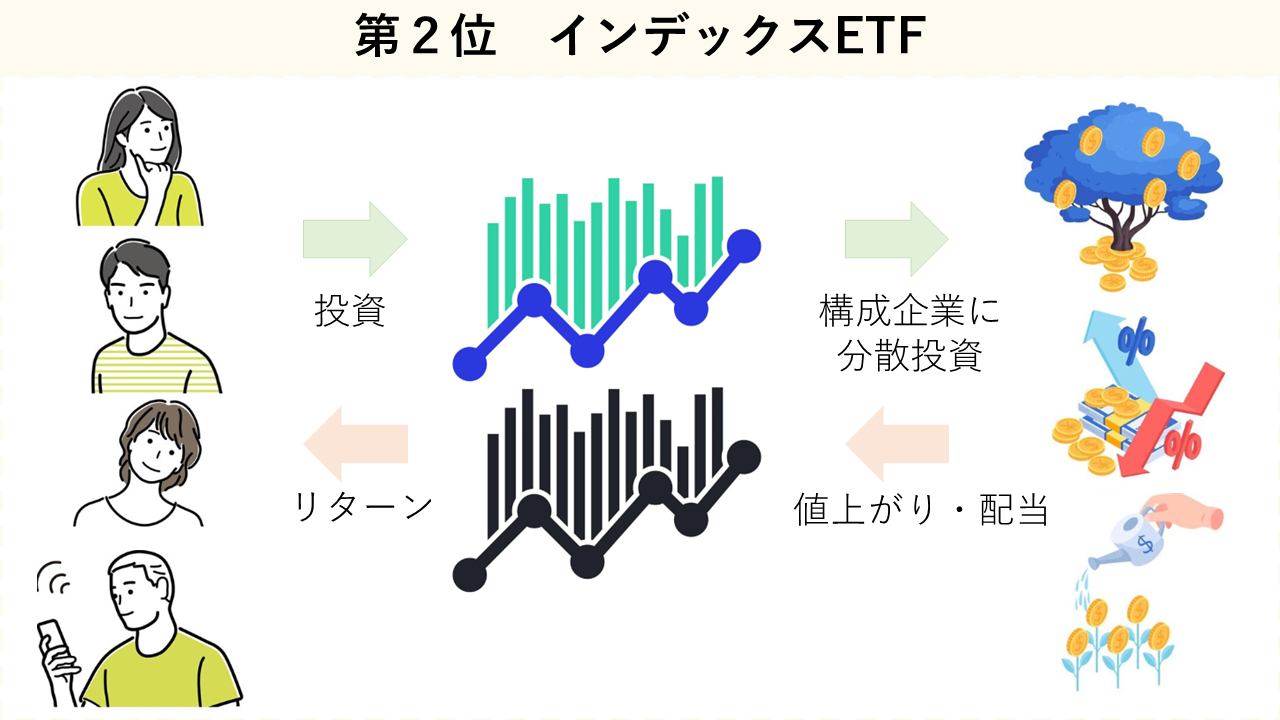

第2位 インデックスETF

続いて第2位はインデックスETFです。

TOPIXなどのインデックスに連動するように資産運用を行います。そのため、株式市場全体が上昇すれば利益が出ますし、下落すれば損失が発生します。

これまでの歴史を見ればこの考えは基本的には合っていると言えるでしょう。

そして、ETFは手数料が非常に安く売買も簡単にできるので流動性も高いです。少額から投資もできますし、リスクも小さいのでまずは投資を始めてみたいという方におすすめです。

また、上昇率に注目するとS&P500のような米国株のインデックスの方が日本のものより高くなっています。

ただ、米国株に投資するとなると為替リスクが発生してしまうので、退職金の預け先としてはおすすめしていません。日本株のインデックスの方がリスクが小さくおすすめです。

一例を以下に挙げますので日本のインデックスETFが気になる方は参考にしてみて下さい。

- NEXT FUNDS TOPIX連動型上場投信

- MAXIS トピックス上場投信

- One ETF 日経225

- iFreeETF 日経225

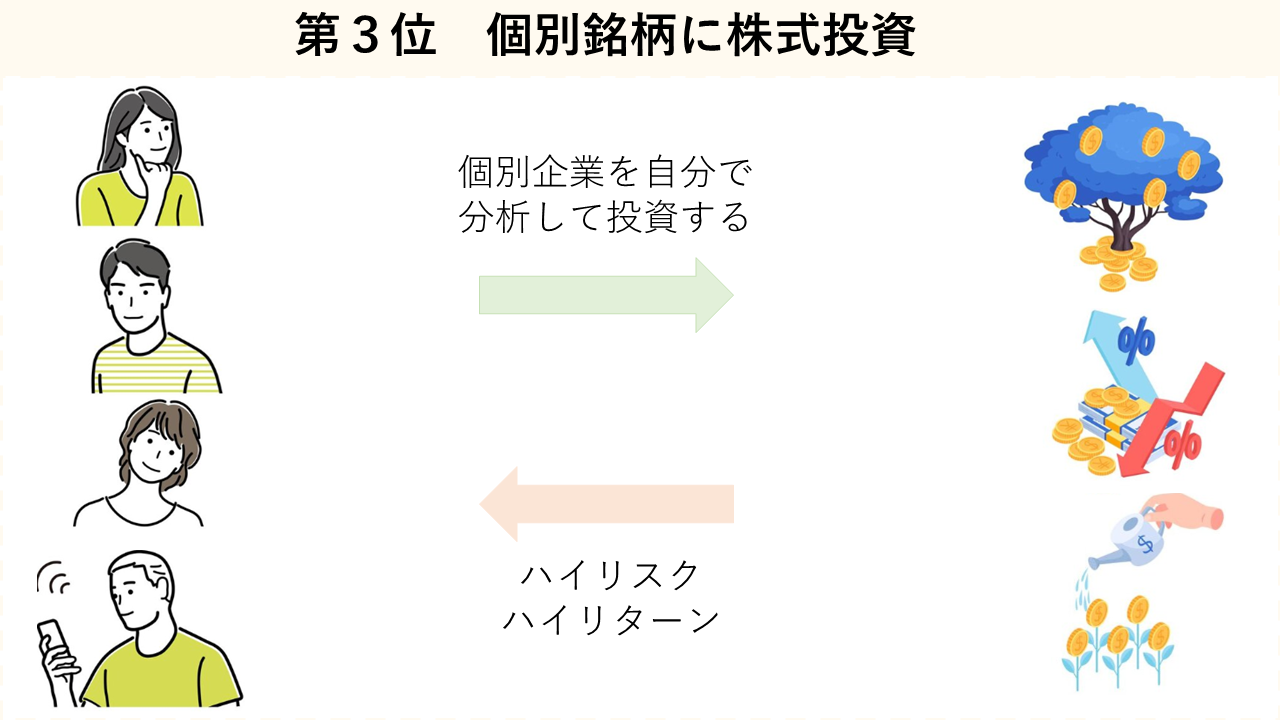

第3位 個別銘柄に株式投資

第3位は個別銘柄への株式投資です。

プロに資産運用を任せるのではなく、自分で分析・調査を行い投資銘柄を選定していきます。売買もネット証券などを通して自身で行います。

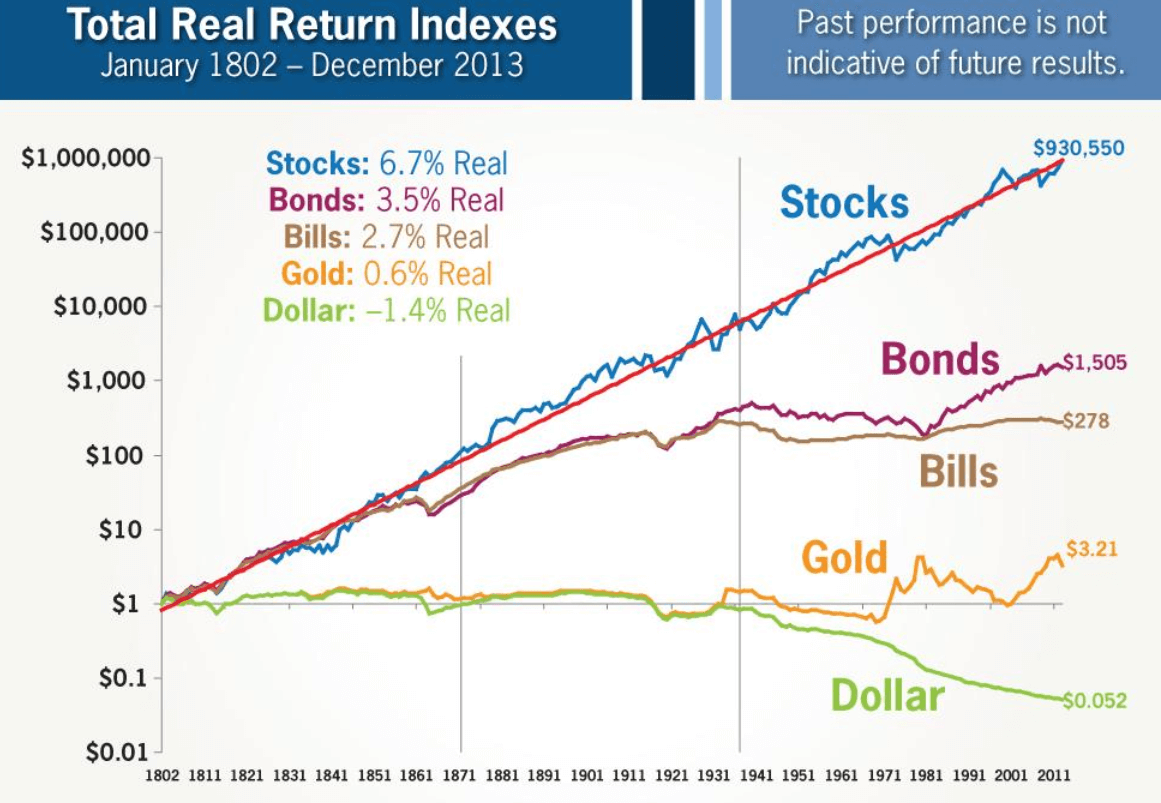

歴史的に見ても株式は債券や金などよりパフォーマンスが良いことが証明されています。

出典:Real Returns Favor Holding Stocks by Jeremy Siegel

青い線が株式投資ですが、他の方法を上回って成長していることが分かりますね。

株式投資は上手くいったときのリターンがでかいです。自分の資産を2倍、3倍と増やしていくことも夢ではありません。

一方で、失敗したときのリスクもでかいです。自分の資産が1/2、1/3と減少してしまうことも全然あり得ます。

つまり、株式投資自体は運用手法として素晴らしいのですが、ハイリスクハイリターンであるため真剣に勉強しなければいけない方法なのです。

第4位 中古物件の不動産投資

第4位は中古物件への不動産投資です。

不動産投資は銀行からお金を借りて投資を行うため基本的にハイリスクです。利益を出そうと思ったら何かしらの工夫が絶対に必要です。

ただ不動産会社に紹介されただけの物件で上手くいくことはまずないと思っておいた方が良いです。なぜなら、そんな物件があれば不動産会社が自分たちのものにするからです。

成功者の工夫の例としては以下のようなものがあります。

- 不動産業界に強いコネがあり優良物件を紹介してくれる知人がいる

- 億以上の資金力がありローン審査を経ずに即決で支払いができる

- 古くて安い物件を時間と手間をかけて修繕できる

こういった中で退職者におすすめなのは、古めの安い物件を買ってリノベーションして貸し出す方法です。

現役世代の方だと時間がなくあまり不動産投資に時間をかけられないですが、退職者はじっくり手間をかけて物件をリノベーションできるからです。

何なら自分でDIYして直せるところを直してリノベ費用を抑えたらさらに利回りは高くなりますね。

いずれにせよ不動産投資では、何かの理由があって他の人は手を出さないけど自分は解決できるというポイントが絶対に必要です。

第5位 定期預金

第5位は定期預金です。

定期預金は利回りがあまりよくありません。基本的に0.XX%なのでインフレに打ち勝つことができません。

例えばゆうちょの定期預金の金利を見てみましょう。

出典:ゆうちょ銀行

このように期間5年の一番いい利回りでも0.2%です。これでは物価上昇目標の2%に遠く及びません。

ですので、基本的にはおすすめしてないのですが、どうしても元本保証が良い方には定期預金か個人向け国債くらいしか選択肢がありません。

運用はしたいけど減る可能性があるとストレスを感じるという方は、定期預金もしくは個人向け国債を選ぶのが良いと思います。

まとめ

さぁ今回は退職金の運用について解説してきました。

退職金の運用ではリスク管理がとても重要になってきます。極端な話、損する可能性が1%でもあったらイヤだという方は預金のままでもいいと思います。

ですが、インフレリスクがありますので基本的には資産運用を始めた方が良いです。

資産運用を自分でやるのは大変だ。プロに任せたい。という方はヘッジファンドを選ぶのが良いでしょう。ヘッジファンドの中でもリスクを抑えて運用しているところがおすすめです。

個別のヘッジファンドについては下のランキングで解説していますので投資先をお探しの方はそちらもぜひチェックしてみて下さい。