ロイヤルマイルは愛称で、正式名称は「ベイリー・ギフォード世界長期成長株ファンド」となっています。

最近、運用残高を伸ばしているロイヤルマイルですが、その実力は果たしてどうでしょうか?

これから価格は上がるのか?下がるのか?今後の見通しについて解説していきます。

また、個別投信については別記事でも解説していますので良ければそちらも合わせてご覧下さい。

ロイヤルマイルとは?

ロイヤルマイルの基本情報

それでは、まずロイヤルマイルの基本的な特徴から見ていきましょう。

| 投資対象地域 | グローバル(日本を含む) |

|---|---|

| 投資対象資産 | 株式 |

| 決算頻度 | 年1回 |

| 投資形態 | ファンド・オブ・ファンズ |

| 為替ヘッジ | なし |

| 委託会社(運用会社) | 三菱UFJ国際投信株式会社 |

| 実質的な運用会社 | ベイリー・ギフォード社 |

投資信託では運用する会社が委託会社となっており、ロイヤルマイルでは三菱UFJ国際投信となっています。

ですが、外国投資法人を通して運用活動を行いますので、実質的にはベイリー・ギフォード・オーバーシーズ・リミテッドが運用します。

それでは、このベイリーギフォード社とはどんな会社なのでしょうか?

実質的な運用会社とは?

出典:三菱UFJ国際投信HP

ベイリー・ギフォード社はスコットランドのエディンバラで創業した運用会社です。

その歴史は古く、100年以上にわたり「長期投資の哲学」をもって運用し続けています。

長期投資をうたうファンドは数多くありますが、実際に100年以上続けていて長期投資を体現できている点が素晴らしいと思います。

続いてファンドの詳細を見ていきましょう。

ロイヤルマイルの特徴とは

グローバルな成長株投資

ロイヤルマイルでは世界中の株式から、長期的に見て高い成長が期待される銘柄に投資します。

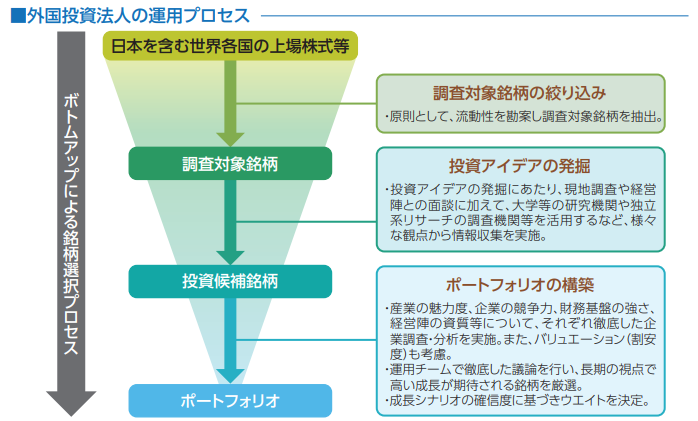

出典:交付目論見書

世界の上場株式の中から、銘柄を分析しますので投資対象になり得る株は非常に多いです。

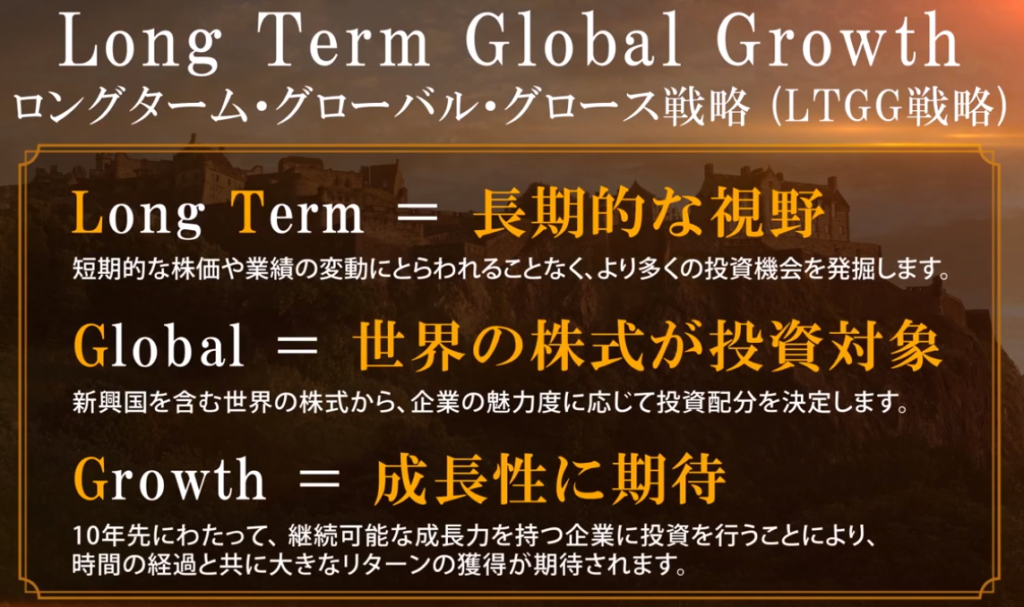

ベイリーギフォード社ではロングターム・グローバル・グロース戦略(LTGG戦略)と呼ばれる方針で運用を行っています。

出典:三菱UFJ国際投信HP

長期的な視野に立ち、世界の株式を投資対象として、成長性に期待できる銘柄を選びます。

LTGG戦略の結果、実際にどのような銘柄に投資しているのでしょうか。

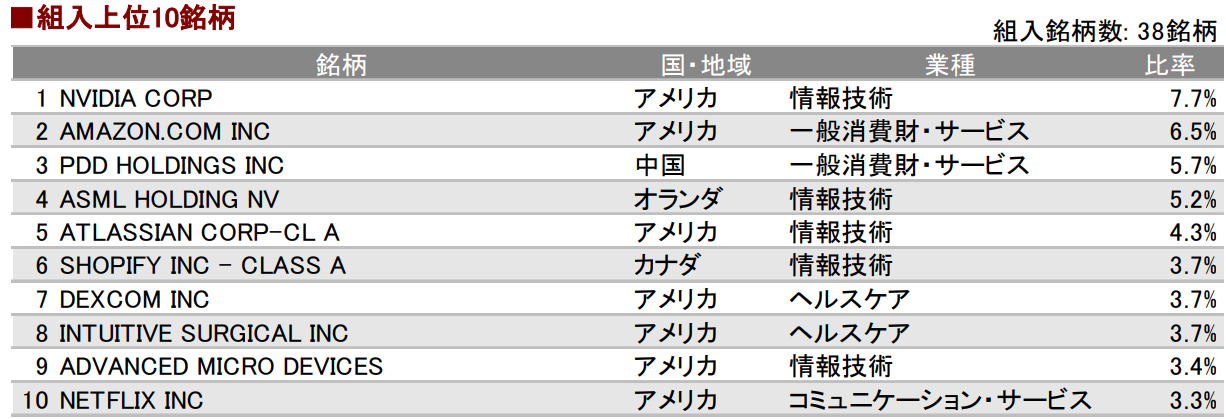

投資先上位10銘柄

ロイヤルマイルの組入上位10銘柄はこちらです。

(2024年1月31日基準)

出典:月次レポート

1位はエヌビディア、2位はアマゾンとアメリカ企業が並んでいます。トップ10でみても中国、オランダ、カナダから1社ずつランクインしているのみで残りは全てアメリカ企業となっています。

アマゾンは誰もが知る大企業ですね。エヌビディアはカリフォルニア州にある半導体メーカーでありこちらも超大企業となっています。

どれくらい大企業かというと世界時価総額ランキングを見てみましょう。

(2024年1月31日基準)

| 時価総額ランキング | 企業 | 国 |

| 1位 | マイクロソフト | アメリカ |

| 2位 | アップル | アメリカ |

| 3位 | サウジアラムコ | サウジアラビア |

| 4位 | アルファベット | アメリカ |

| 5位 | アマゾン | アメリカ |

| 6位 | エヌビディア | アメリカ |

| 7位 | メタ・プラットフォームズ | アメリカ |

| 8位 | バークシャー・ハサウェイ | アメリカ |

| 9位 | イーライリリー | アメリカ |

| 10位 | テスラ | アメリカ |

先程の投資先上位エヌビディア、アマゾンは世界で見ても時価総額ランキングトップ10に入ってます。

この通り、ロイヤルマイルの投資先は世界的に見ても超巨大な大企業が主となっています。

ロイヤルマイルの評価や評判とは?

こういった運用を続けた結果、ロイヤルマイルの評価や評判はどうなっているのでしょうか?

投資信託の評価機関であるモーニングスターが、国内の投資信託約5,500本を調査してそこから優秀なファンドを表彰しています。

ロイヤルマイルはその「ファンドオブイヤー2020」の国際株式型(グローバル)部門で最優秀ファンド賞を受賞しました。

出典:モーニングスター

国株式型(グローバル)部門の対象ファンドは579本となっており、その中で第1位の評価を得ていることになります。

つまり、非常に高い評価を得ているのがロイヤルマイルの評判です。

ロイヤルマイルの手数料とは

続いて運用するにあたって重要な手数料についても確認しておきましょう。

ロイヤルマイルと同様にアクティブファンドであるひふみ投信と比較してみましょう。

| ロイヤルマイル | ひふみ投信 | |

| 購入時手数料 | 3.3% | 無料 |

| 運用管理費用 | 年率1.6445% | 年率1.078% |

| 解約手数料 | 無料 | 無料 |

初期の手数料である購入時手数料は、ひふみ投信が無料であるのに対して、ロイヤルマイルは3.3%と高額です。

運用中の手数料は、ひふみ投信が1.078%なのに対して、ロイヤルマイルは1.6445%と高くなっています。

両者とも解約時の手数料はかかりません。

総じて、ロイヤルマイルの手数料は高い水準にあると言えます。

ロイヤルマイルの運用成績は良い?悪い?

ロイヤルマイルは良い評判を得ているようですが、実際の運用成績はどのようになっているのでしょうか。

ロイヤルマイルのこれまでの運用成績を見てみましょう。アメリカ株の代表的な株価指数であるS&P500と比較してみます。

| ロイヤルマイル | S&P500 | |

| トータルリターン(1年) | 33.29% | 40.90% |

| トータルリターン(5年) | 18.83% | 22.05% |

| 標準偏差(1年) | 22.37 | – |

| 標準偏差(5年) | 27.30 | – |

| シャープレシオ(1年) | 1.49 | – |

| シャープレシオ(5年) | 0.69 | – |

ロイヤルマイル単体で見ると、1年・5年ともに二けた成長の成績を残しており、素晴らしい成績となっています。

また、シャープレシオで見ても5年は0.69と物足りない部分がありますが、ここ1年に関しては1.49と非常に良い成績を残しています。

シャープレシオとは?

運用効率を測る指標。1を超えると優秀とされる。リターンをリスクで割ったもの。

一方でS&P500と比較するとどうでしょうか。

1年・5年ともに負け越しており、インデックスを上回る成績を残せておりません。これではわざわざ高い手数料を払う意味があまりないですね。

ロイヤルマイルの成績自体は悪くありませんが、株式市場全体が上昇している期間だっただけであり、特別いい成績とは言えないでしょう。

ここ3年の推移をグラフでも比較してみましょう。

ロイヤルマイル +0.75%

S&P500 +94.58%

やはりロイヤルマイルは圧倒的にS&P500に負けていますね。

わざわざロイヤルマイルを選ぶ理由はないと言えそうです。

ロイヤルマイルの今後の見通しは?

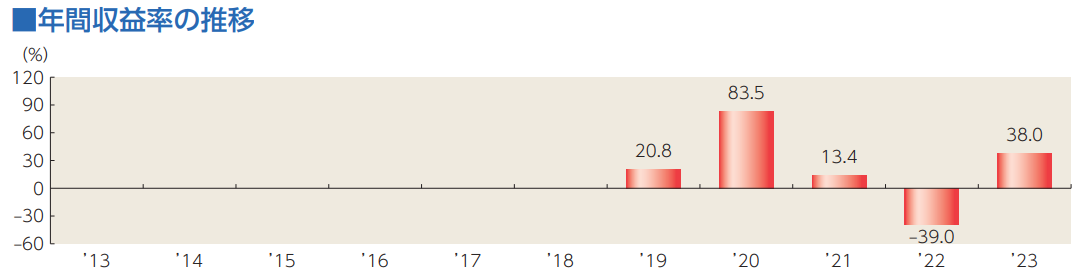

当初、ロイヤルマイルの運用が上手くいっており、2020年には最優秀ファンド賞を受賞するまでに至ったのはアメリカ株の上昇が要因です。

2020年の運用成績が突出してよかったために最優秀ファンド賞を受賞するに至りましたが、その後の運用は割と値動きが大きくリスクが大きい商品となっています。

また、最も投資している業界は情報技術の分野ですが米国は金利を引き上げており、ハイテク株には厳しい状況が続いています。

まとめ

ロイヤルマイルについてのまとめはこちらです。

- 投資対象は世界中の上場株式

- 長期的に見て高い成長が期待できる株式に投資する

- 2020年にはモーニングスターの最優秀ファンド賞を受賞

- アメリカ株の好調が成長を支える

- しかし2021年末から乱高下し値動きが大きくリスクがある

- 今から投資するのはおすすめできない

ロイヤルマイルは2020年から2021年の後半までは非常に素晴らしい運用成績となっていましたが、2021年の年末から急激に下落しました。そして、引き続き下落リスクをはらんでいるため今から投資するのはおすすめできません。

まとまったお金の運用方法については別時記事でも解説しています。

また、私が数十社のファンドを研究分析した結果、おすすめできるファンドを解説しています。

投資先をお探しの方は、優良ファンドを厳選しましたので下記のファンドランキングをぜひ参考にしてみて下さい。