独立系投資信託の一つであるコモンズ投信ですが、どのような評判なのでしょうか。

コモンズ投信に投資して良いのか?投資すべきではないのか?気になる点について解説していきます。

これからコモンズ投信での運用を検討している方はぜひ参考にしてみて下さい。また、他の独立系投信についても別記事で解説していますので良ければそちらも参考にしてみて下さい。

コモンズ投信はこんなファンド

基本情報

コモンズ投信は、渋澤 健さんと伊井 哲朗さんが2007年に設立した資産運用会社です。旗艦ファンドであるコモンズ30ファンドは2009年1月に設定されました。

| 社名 | コモンズ投信株式会社 |

|---|---|

| 英名 | Commons Asset Management,Inc. |

| 所在地 | 〒102-0093 東京都千代田区平河町2-4-5平河町Kビル5階 |

| 資本金など | 15億5189万5000円(資本準備金含む) |

| 代表取締役社長 | 伊井 哲朗 |

| 取締役会長 | 渋澤 健 |

| 設立年月日 | 2007年11月6日 |

| 事業内容 | 投資運用業ならびに販売(第二種金融商品取引業) |

渋澤 健さんはあの渋沢栄一の玄孫(5代目の孫)という華麗な一族の生まれです。外資系金融機関を経て米国ヘッジファンドの日本代表も務めていました。

コモンズ投信が取り扱っているファンドは3つあります。

- コモンズ30ファンド

- ザ・2020ビジョン

- こどもトラスト

この中でもコモンズ投信のメインファンドはコモンズ30ファンドですので、こちらについて掘り下げていきたいと思います。

コモンズ投信の理念とは

コモンズ30ファンドはその名の通り、30銘柄程度に投資するファンドです。基本方針として次の6か条を掲げています。

- 投資の目線は30年

- 投資対象は30銘柄程度

- 企業との対話を重視

- 個人投資家の参加する場を数多く提供

- 直接販売を主とする

- 信託報酬の一部を社会貢献に活用

コモンズ投信では、個人投資家との交流セミナー開催や信託報酬の一部を社会貢献に活用したりと資産運用以外の活動も積極的に行っています。

「ただ利益を出せばいい」という訳ではなく、「社会のために積極的に活動していく」というところがコモンズ投信の大きな特徴となっています。

コモンズ30ファンドの特徴とは

30年目線の長期投資

続いて、コモンズ30ファンドの特徴についてもう少し細かく見ていきましょう。

コモンズ30ファンドでは投資を30年目線で考え、短期的なリターンではなく長期的なリターンを追求しています。

出典:交付目論見書

なぜ30年間というと、30年は生活者にとって「一世代」という重要なライフサイクルであり、企業にとってもゴーイングコンサーン(継続企業の前提)を考慮する上で重要な時間軸だからです。

少し難しい表現になりましたが、要は子供や孫といった次世代を意識しながら投資をしていきたいというのがコモンズ30ファンドの考え方です。

30社への集中投資

そして、この長期投資を実現するための方法として30銘柄程度への集中投資という手法をとっています。

この銘柄選定では収益力のように目に見える価値だけでなく、目に見えない価値を非常に重視しています。

【見える価値】

| 収益力 | 営業利益率、ROEなどの財務的価値が優秀で長期的に安定、成長が狙える。配当などの資本政策も明確。 |

|---|

【見えない価値】

| 競争力 | 競争力の源泉を理解し、その強さを支えるビジネスモデルを磨き続けている。技術やサービスの開発、市場の開拓にも積極的に取り組む。 |

|---|---|

| 経営力 | 経営者が企業価値向上の意義を理解し、持続的な経営体制の構築に取り組んでいる。また、社外取締役、株主など外部からの知見も経営に反映している。 |

| 対話力 | 顧客、社員、取引先、株主、社会などステークホルダーとの対話姿勢を重視している。対話を通じた持続的な価値創造に取り組んでいる。 |

| 企業文化 | 明確に適宜された企業理念・価値観を組織内に共有・浸透させ具体的な行動に結びつけている。企業文化が組織力を高める働きをしている。 |

必ずしも定量的に評価できる価値だけではなく、企業経営のあり方や対話姿勢、企業文化までをも評価対象としているのが特徴です。

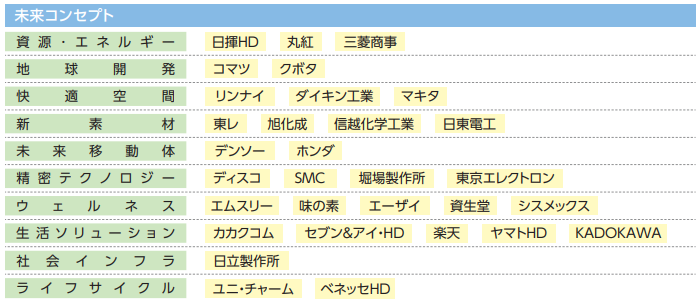

こういった選定の結果、投資しているのは次のような企業となっています。

出典:交付目論見書

これらの投資銘柄では、海外売上高比率が高いのが特徴です。

【海外売上高比率】

| 80%以上 | ホンダ、コマツ、シスメックス、東京エレクトロン、ディスコ、マキタ |

|---|---|

| 70~79% | ダイキン工業、信越化学工業、日東電工、SMC |

| 50~69% | クボタ、堀場製作所、日揮HD、ユニ・チャーム、デンソー、味の素、資生堂、東レ、エーザイ、日立製作所 |

投資先31銘柄の内、20社以上が海外売上高比率50%以上の企業となっています。

投資先はあくまで日本の大企業でありながらも、実質的には世界経済の成長を取り込めるのが大きな強みとなっています。

コモンズ30ファンドの手数料は高い?安い?

続いてコモンズ30ファンドの手数料についても確認しておきましょう。

コモンズ投信と同じ独立系投信であり、アクティブファンドであるひふみ投信と比較してみます。

| コモンズ30ファンド | ひふみ投信 | |

| 購入時手数料 | なし | なし |

| 信託報酬 | 年0.748%~1.078%(純資産総額による) | 年1.078% |

| 信託財産留保額 | なし | なし |

比較してみると、コモンズ30ファンド、ひふみ投信、ともに購入時の手数料と解約時の手数料はかかりません。

信託報酬ですが、コモンズ投信は純資産総額により変化します。

500億まで:1.078%

500億を超える部分:0.979%

1,000億円を超える部分:0.869%

3,000億円を超える部分:0.748%

2021年11月末時点のコモンズ30ファンドの純資産総額は312億円ですので、信託報酬は1.078%となっています。ひふみ投信と同じ水準ですね。

一応、安くなる可能性はありますが、設定来500億円を超えていませんし、今後もしばらくは500億円を超えないことが予想されます。

そのため、コモンズ30ファンドの手数料は高くも安くもなく一般的な水準だと言えます。

コモンズ投信の運用成績は良い?悪い?

それでは、いよいよ運用成績について見ていきましょう。

同じく独立系投信のアクティブファンドであるひふみ投信と、手数料が安いインデックスファンドの楽天・全世界株式インデックスファンドと比較してみましょう。

| コモンズ30ファンド | ひふみ投信 | 楽天・全世界株式インデックスファンド | |

| トータルリターン1年 | 16.12% | 3.73% | 30.96% |

| トータルリターン3年(年率) | 11.32% | 9.25% | 16.31% |

| トータルリターン5年(年率) | 10.71% | 12.20% | – |

| トータルリターン10年(年率) | 13.66% | 17.83% | – |

各期間で一番良い成績の数字が太字となっています。短期の1年と3年で見ると一番成績が良いのは楽天・全世界株式インデックスファンドです。

長期の5年と10年で見ると一番成績が良いのはひふみ投信です。残念ながらコモンズ30ファンドは良いとこなしの結果となってしまいました。

コモンズ30ファンドの運用成績も決して悪い訳ではないですが、手放しで褒められるほど特別良い訳ではないというのがこれまでの運用成績です。

え、コモンズ投信が赤字って本当??

最後にこの噂についても確認しておきましょう。これは、運用成績がマイナスとかそういう話ではなく運用会社自体の経営状況がどうかという話です。

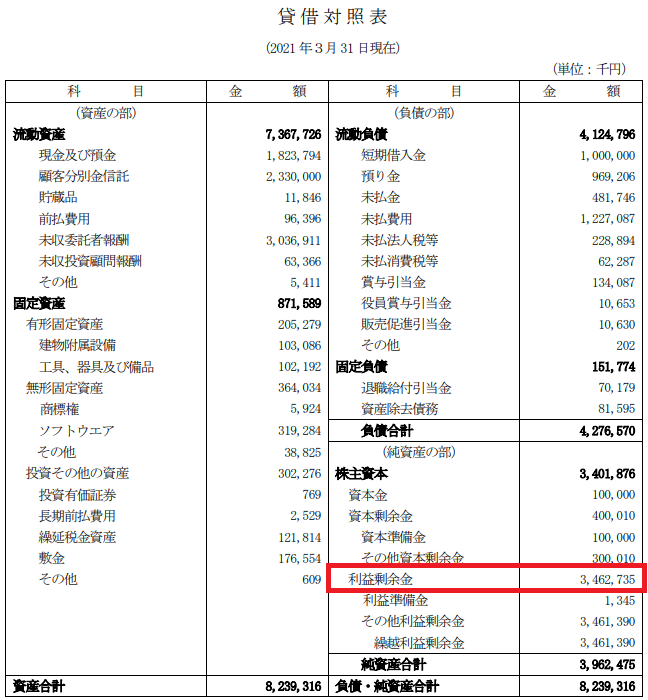

まず、ひふみ投信から見てみましょう。こちらがひふみ投信の貸借対照表です。

色々書いてありますが利益剰余金の所を見ると、34億6千万円とあります。これは、これまで稼いできた利益が積み重なって34億6千万円貯まっているということです。

ひふみ投信が順調な経営をしてきた証ですね。問題なく健全な経営ができていることが分かります。

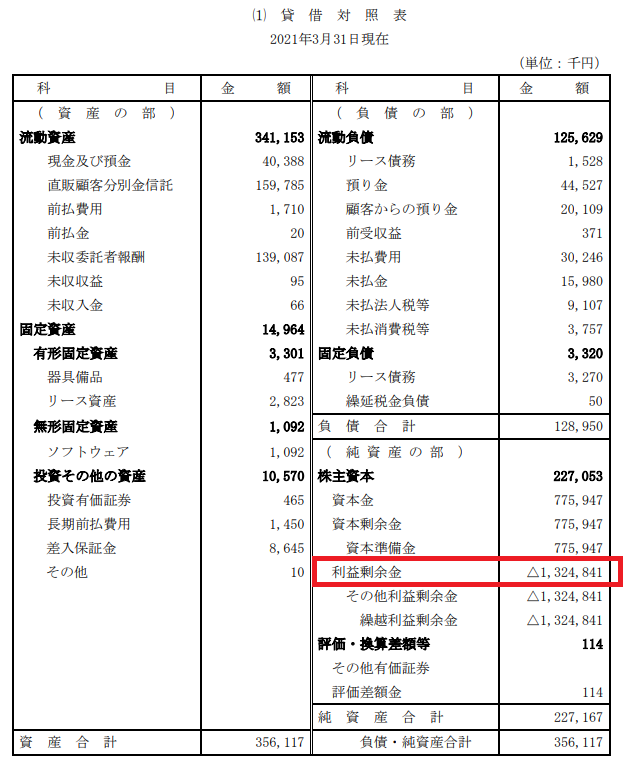

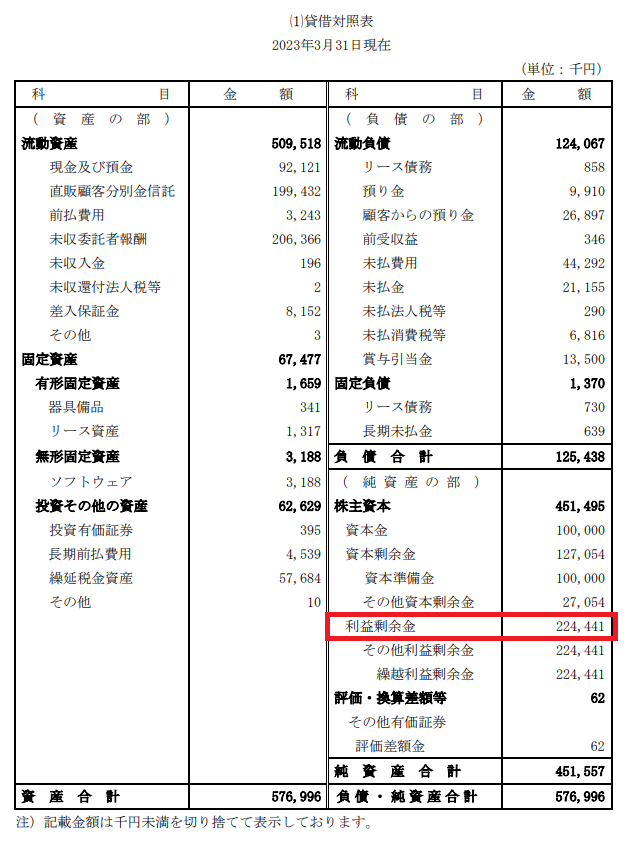

続いてコモンズ投信の貸借対照表を見てみましょう。

出典:コモンズ投信HP

利益剰余金を見るとマイナス13億2千万円となっています。これは、これまでの赤字が積み重なりマイナス13億2千万円もの損失となったことを意味しています。

資本金と資本剰余金を見ると15億5千万円程度の資本で事業を営んでいるのですが、事業が上手くいかずにマイナス13億2千万円もの損失となってしまったため、残りのお金は2億3千万円程度しかありません。

このままいけばあと数年のうちにコモンズ投信は債務超過となり破綻してしまっても不思議ではありません。

一応、運用会社が破綻しても財産は受託会社にて分別管理されていますので投資家の資産に直接的な影響はありませんがそういう話ではありません。

このように思われても仕方ないと思います。

ただその後、2023年3月時点の貸借対照表を見てみるとプラスに転じています。

出典:コモンズ投信HP

経営状況についてはそこまで心配する必要はないと言えます。

まとめ

コモンズ投信についてのまとめはこちらです。

- コモンズ投信ではただ運用益を出せばいいという訳ではなく、社会のために積極的に活動していく

- 30社への集中投資で30年の長期リターンを目指す

- 収益力だけではなく目に見えない価値も重要視

- 手数料は高くも安くもなく一般的な水準

- 運用成績は決して悪い訳ではないが特段良い訳でもない

- 2021年3月時点ではコモンズ投信はこれまでの経営で13億2千万円もの損失を抱えており、残りの純資産はわずか2億2千万円ほど

- 2023年3月では黒字になっており過度に心配する必要はない

これから資産運用を始める方がわざわざコモンズ投信を選ぶメリットはないかなと思います。

他にも日本のファンド数十社を分析した結果、おすすめできるファンドは下記ランキングにまとめています。

これから投資先をお探しの方はぜひ下記ランキングを参考にしてみて下さい。