周りの人がいくら貯金をしていてどんな方法で資産運用しているのかは気になる所ですよね!

30代・40代・50代になったらきちんと資産運用の事を考えないとかなり損してしまいます。

逆にちゃんと準備して資産運用していけば30代で貯金5000万円を作ることも夢ではありません!

本記事では30代・40代・50代の貯金事情や資産運用事情、30代で貯金5000万円を作る方法について解説していきます。

また、別記事でもまとまった金額の資産運用について解説していますのでよければ合わせてご一読ください。

年代別の貯金額を比較する

さぁ、まずは年代別の貯金額から見ていきましょう。

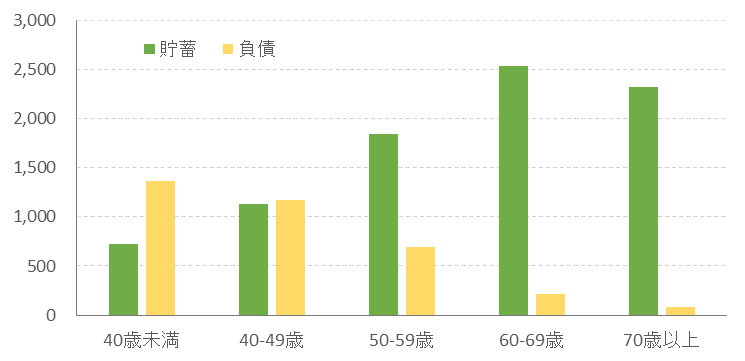

総務省の家計調査報告(2021年)によると結果は次のようになっています。

| 貯蓄(万円) | 負債(万円) | |

| 40歳未満 | 726 | 1366 |

| 40-49歳 | 1134 | 1172 |

| 50-59歳 | 1846 | 692 |

| 60-69歳 | 2537 | 214 |

| 70歳以上 | 2318 | 86 |

貯蓄額と負債額がまとめてあります。負債は主に住宅を購入するローンが多いでしょう。

そのため40歳未満や40-49歳では貯金額を上回っていますが、50歳以降ではローンを返済し終えた人も増えるため貯金額が大きく上回っています。

30代であれば貯金額は726万円、40代であれば1134万円、50-59歳であれば1846万円程度が平均となっています。

あなたの貯金額はどうでしょうか。きちんと貯金できていますでしょうか

では、次にみんなが貯金をどのような形で保有しているのか見ていきましょう。

みんなは何で資産運用している??

大部分は〇○

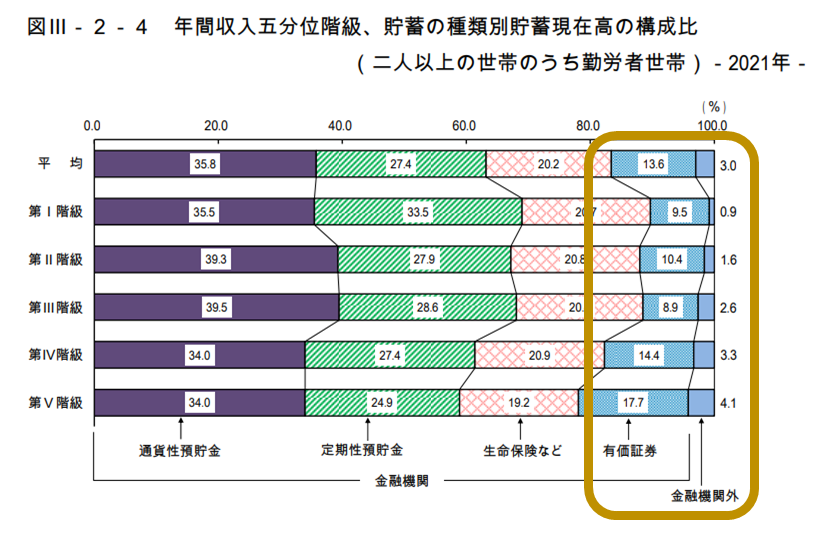

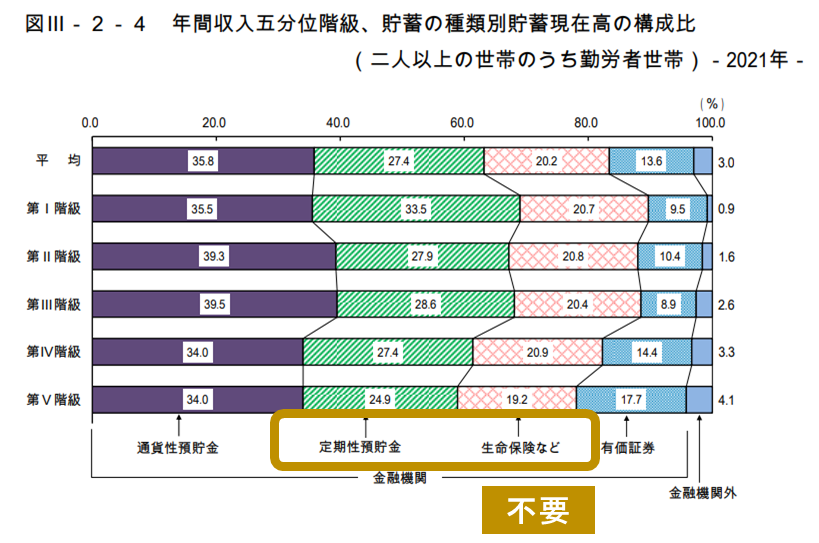

年代別で見るのも良いですが、ここからは年間収入別に見ていきましょう。

やはり貯蓄は収入によって大きく影響されるものだからです。

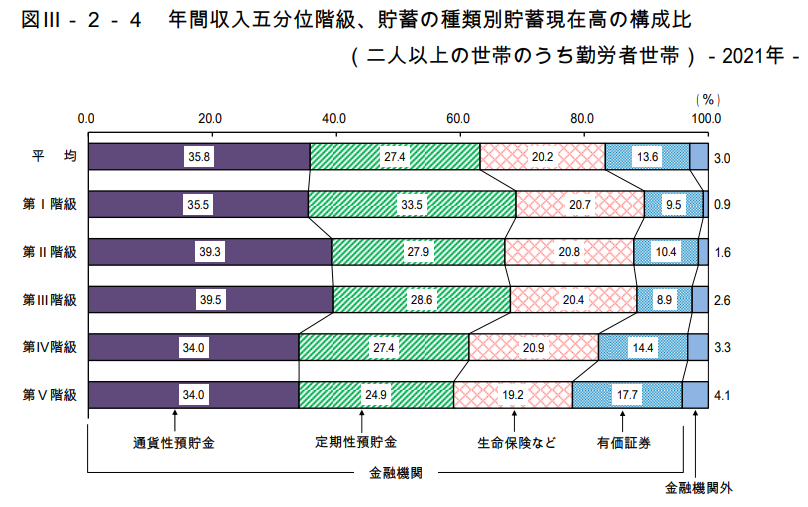

年間収入を低い方から高い順に並べて5等分し、低い方から第Ⅰ階級~第Ⅴ階級として見ていきます。

貯蓄の構成比は次のようになっています。

いわゆる普通の貯金が35%程度、定期預金が25%~33%程度、生命保険が20%程度、有価証券が10%~17%となっています。

こうしてみると貯金で約60%~70%を占めてます。

改めてみても日本人は貯金が大好きな国民性だと言えますね!

生命保険にお金をかけ過ぎるのはもったいない

続いて特徴的なのは生命保険です。

どの階級においても20%程度を占めています。日本に住んでいると普通に思うかもしれませんが、ハッキリ言ってこれは異常な水準だと思います。

海外では生命保険の加入率はとても低いです。日本の加入率は80%を超えている一方で、米国では60%程度、ヨーロッパは50%程度と言われています。

家族がいてもし不幸があっても、残ったパートナーが働いて生活できれば問題ないですし、お金さえあれば人間幸せというものでもありません。

逆に変にお金がある事で不幸になるパターンもあり得ます。本当に残念な事ですが、保険金をめぐっての遺族トラブルなんかもありますよね。。。

いずれにせよ何となく生命保険に入るのではなく本当に必要か考えることが重要だと思います。

多くのご家庭では健康に過ごされている方が多いので、生命保険にお金を使いすぎるのはもったいないかなと思います。個人的には生命保険に掛けるお金があるなら、そのお金で家族と色んな所に遊びに行きたいです。

保険については別記事でも解説していますのでよければそちらも参考にしてみて下さい。

リスクをとった資産運用が少なすぎる??

続いて、リスクを取った資産運用に関してみていきましょう。先ほどの図で有価証券と金融機関外の項目になります。

確認してみると、有価証券の項目は10%~17%、金融機関外は1%~4%ほどでした。

そして、階級別に見てみると、収入が少ない人ほどやっておらず、収入が多くなるにつれて積極的に資産運用している傾向が見られました。

しかし、収入の多い第Ⅴ階級でも資産の20%ほどしかこういった資産運用にあてていないので、大分少ないかなと思います。

もし、あなたの貯金や収入が平均より多いのであれば、少なくとも資産の20%はこういったリスク性の資産運用にあてていなければなりません。

さらに、きちんと資産を増やしたいなら運用の割合を20%よりもっと引き上げるべきだと思います。

30~50代!貯金のおすすめ資産運用割合

では、いったい貯金の内どれくらいを資産運用に回せばいいのでしょうか。

先程の構成比で考えると定期預金や生命保険は特に必要ないと思います。

まとめると、おすすめの年代別の資産運用割合はこちらです。

| 30代 | 70% |

|---|---|

| 40代 | 60% |

| 50代 | 50% |

| 60代 | 40% |

もしあなたが30代であれば、働ける期間も長いですしこれから収入も増えていくでしょうからリスクを積極的にとって問題ありません。

40代はまさに働き盛りと言える年齢ですし、引き続き積極的に運用しても問題ないでしょう。

50代になったら、働ける年数も限られてきますし、早い人は引退をされるかもしれません。ややリスクを抑えて半分程度に抑えるのが良いです。

60代になると収入が減る人がほとんどですが、貯金額が上回るようにし、資産運用は40%程度で十分ではないでしょうか。

おおまかではありますが、年齢別に見た資産運用の割合として良い目安になると思います。

30代で5000万円を作る方法とは

資産運用の3つの種類

それでは、実際に運用で資産を増やしていくにはどうすればいいのでしょうか。

資産運用の方法には様々ありますが、大まかに3つの方法があります。

- 自分の手で資産運用する(株式投資や不動産投資)

- 金融機関の用意した商品で運用する(投資信託)

- 運用のプロに任せる(ヘッジファンド)

まずは全て自分自身の手で行う資産運用です。これは株式投資や不動産投資が該当します。上手くいけば利益もでかい一方で損失が出た時もマイナスが大きく、ハイリスクハイリターンです。

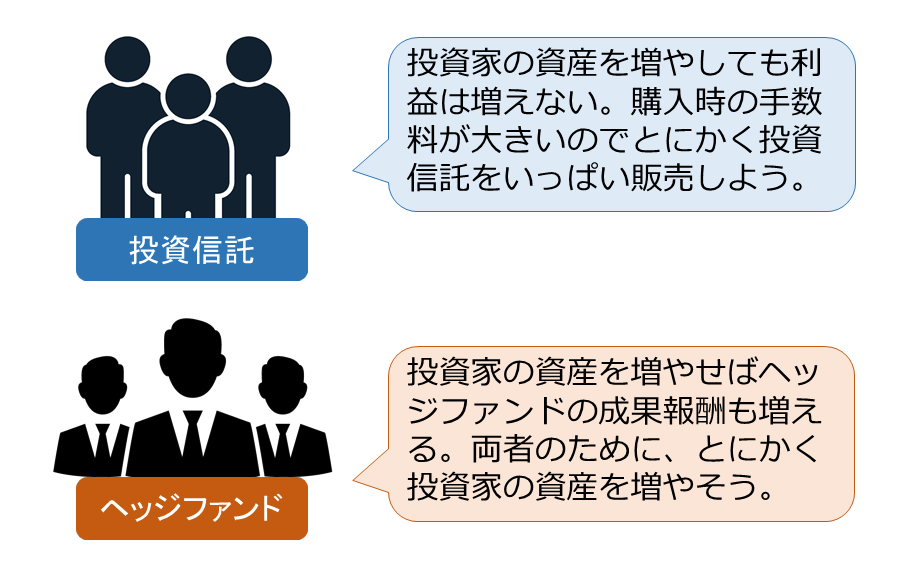

続いて投資信託などの用意された商品で運用する方法です。分散投資になるので自分で銘柄を購入するよりはローリスクローリターンになりやすいです。

最後は運用のプロであるヘッジファンド任せる方法です。ヘッジファンドは聞いたことない人も多いと思うので詳しく解説していきます。

なぜ資産運用のプロと呼ばれるのか?

ヘッジファンドは投資家の資金を預かり代わりに資産運用するプロフェッショナル集団です。もともと欧米の富裕層向けに発展してきました。

ヘッジファンドの大きな特徴は主な収入が成果報酬であることです。成功報酬がある事でヘッジファンドは投資家の資金を本気で増やそうとします。

一般的な投資信託では成功報酬がないので投資家の資産を増やす気はありません。販売した時の手数料だけ貰えればいいという考えになってしまいます。

投資家の資産を増やすことで報酬を得ているので、「ヘッジファンドは投資家の資産を増やすプロ」すなわち「資産運用のプロ」と言えるでしょう。

なぜパフォーマンスを出せるのか?

それでは、なぜヘッジファンドは投資家の資産を増やすことができるのでしょうか。

それは個人投資家では実現できない運用戦略が実行できるからです。

例えば個人ではもてない資金力を活かして多くの株式を取得し大株主になることができます。そして、大株主の立場を活かして会社に企業価値向上の提案をしていくことができるのです。

こういった運用戦略を駆使していくことで優良ヘッジファンドなら年利10%~を期待することも可能です。

資産運用シミュレーション

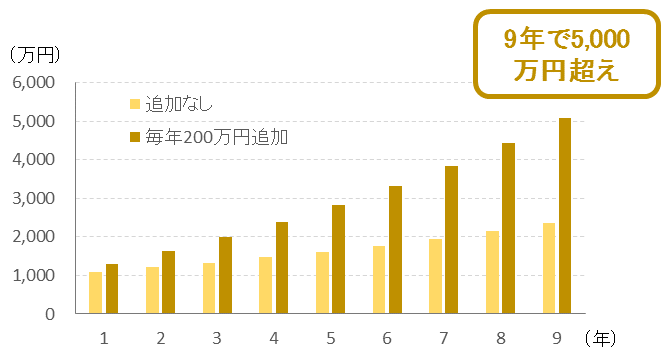

年利10%で運用できたらどのように資産は増えていくのでしょうか。最後にシミュレーションしてみましょう。

30歳から1000万円を年利10%で資産運用した場合を考えてみましょう。一つは追加資金の投入なしで、もう一つは毎年200万円追加した場合です。

30歳から1000万円を年利10%で資産運用

・追加なし

・毎年200万円を追加

資金を追加しない場合で、9年で2000万円程度まで増えています。

これでも十分ですが、毎年200万円を追加していくことで9年で5000万円を超えることが分かります。

つまり30歳から1000万円を年利10%で資産運用して毎年200万円追加していけば、39歳で貯金5000万円を突破することができるのです。

もちろん簡単な事ではありません。しかし、決して不可能ではなく頑張れば達成できるレベルのはずです。5000万円貯められるチャンスだと思ったら、チャレンジしない理由はないのではないでしょうか。

少し大変ではありますが5000万円以上の資産を築いて準富裕層になれると思ったら、チャレンジする価値は絶対にあると思います!

具体的にどんなヘッジファンドに投資すべきかは下のヘッジファンドランキング記事にて解説しています。

ヘッジファンドが気になる方や投資先をお探しの方はぜひ下のランキングを参考にしてみて下さい。