投資信託の中でもよくおすすめされる「投資のソムリエ」。気になる所は色々あると思います。

一見、評判も良く有望に見える「投資のソムリエ」ですが、実は評判ほどおすすめできるものではありません。

今回は「投資のソムリエ」についてメリットやデメリットも含めて解説していきます。

他の投資信託については別記事でも解説していますので良ければそちらもご覧ください。

独立系投資信託についても解説しています。

また、まとまった金額の資産運用についても解説していますので、良ければそちらもご一読ください。

「投資のソムリエ」はどんなファンド?

投資のソムリエの運用戦略は?

どんな運用戦略かというと、投資のソムリエは中長期的に安定的なリターンを目指す投資信託です。

一般的な投資信託では、株なら株と投資対象を絞った商品が多いですが、投資のソムリエは幅広い投資対象の中からポートフォリオを組みます。

参照:交付目論見書

参照:交付目論見書

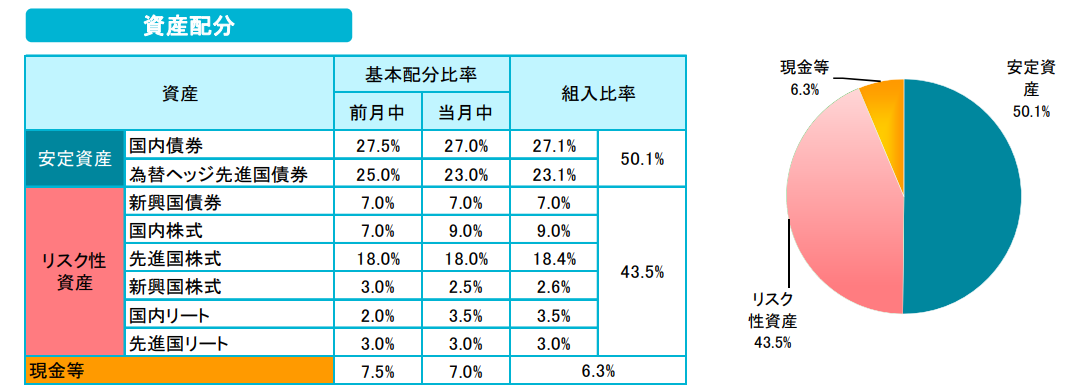

このように、債券、株式、リートと複数の金融商品を日本や先進国、新興国と複数の地域で組み合わせて投資を行います。

債券のような安定資産から新興国株式のようなリスク性資産まで幅広く投資を行うことでバランスよい安定運用を目指しています。

投資のソムリエでは、債券、株式、リートを組み合わせて安定的な中期運用を目指しています。

投資のソムリエの評価や評判は?

それでは、投資のソムリエの評価や評判はどうなっているでしょうか。

なんとモーニングスターの実施する「Fund of the Year 2020」の安定資産(債券・バランス安定)型部門で最優秀ファンド賞を受賞しています。

このように「投資のソムリエ」に対する世間の評判は非常に高いものとなっています。

ですが、評判が高いからといってリターンも高くなるとは限りません。一見良さそうに見えるけどいまいちな3つの理由を解説します。

いまいちな理由①分配金が支払われる

投資信託の二つの種類

まず一つ目の残念な点は分配金が支払われる点です。

投資信託では分配金が支払われるタイプと支払われないタイプがありますが、基本的に分配金が支払われないタイプの方が運用効率が良いです。

細かい説明は省きますが、分配金が支払われないタイプの方が「複利」の力を活かして爆発的に資産を増やしていけるからです。

分配金が支払われるタイプ → 運用効率が非常に悪い

分配金が支払われないタイプ → 複利を活かして爆発的に資産を増やせる

投資のソムリエの分配実績は?

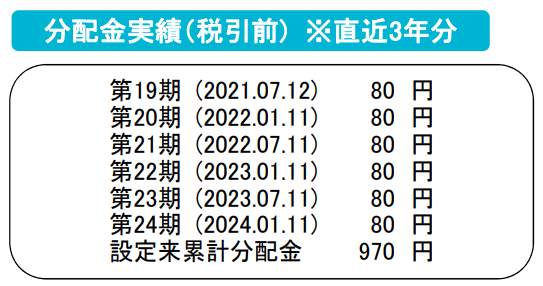

それでは投資のソムリエの分配実績はどうなっているでしょうか。直近3年の実績を見てみましょう。

出典:月次レポート

半年に一回休むことなくハイペースで分配金を出しています。これでは、貴重な運用の原資がどんどん減少していき、運用効率は非常に悪くなってしまいます。

投資家のためを思うなら分配金は出さないべきです。分配金を出しているのはいまいちだと言わざるを得ません。

いまいちな理由②売買タイミング

資産運用における売買の鉄則

続いて投資のソムリエのいまいちな点は売買タイミングです。

普通に考えると有効な売買のタイミングは

- 価格が下がったら買って

- 価格が上がったら売る

です。

債券や株など各種資産に投資していて、ポートフォリオのバランスを一定に保つ場合も、価格が下がったら買って上がったら売ればバランスは一定に保たれます。

投資のソムリエのポートフォリオ調整とは?

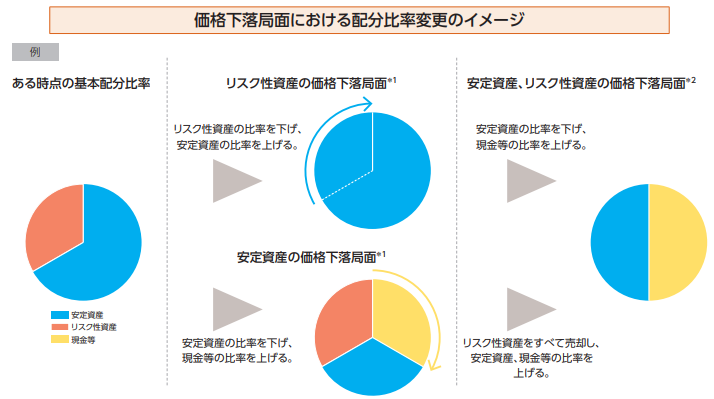

それでは、投資のソムリエの売買はどうなっているでしょうか。価格が下がった時の売買はこちらです。

参照:交付目論見書

参照:交付目論見書

これだけでは少し分かり辛いかもしれませんが、まとめるとこちらです。

リスク性資産の下落 → リスク性資産の売却

安定資産の下落 → 安定資産の売却

つまり、「価格が下がったら売る」というのが投資のソムリエの売買ルールです。これは、資産運用の鉄則「価格が下がったら買う」に反しています。

本来は価格が下がったら買い時ですので、投資のソムリエの売買ルールでは利益を出すのは難しいです。

いまいちな理由③リターンの割に手数料が高い

投資のソムリエの運用実績とは?

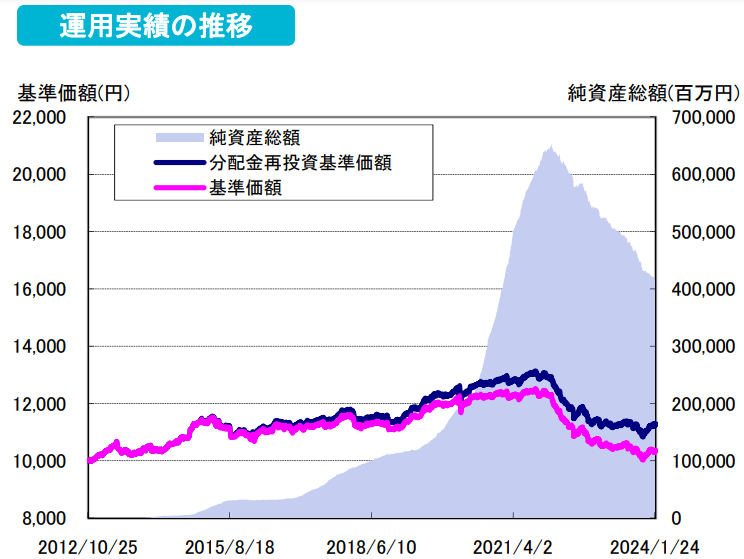

続いて気になる運用実績についても見ていきましょう。こちらは設定来の運用実績の推移です。

出典:月次レポート

11年かけてほぼトントンの運用成績となっています。

もう少しデータでも細かい成績を見てみましょう。

| 1年 | 3年(年率) | 5年(年率) | 10年(年率) | |

| リターン | -0.18% | -4.23% | -0.47% | 0.87% |

| 標準偏差 | 4.29 | 4.51 | 4.01 | 3.62 |

| シャープレシオ | -0.04 | -0.94 | -0.12 | 0.24 |

中長期の安定運用を目指す投資信託ですので、10年(年率)に着目してみましょう。

リターンは0.87%と小さいですが、標準偏差は3.62となっておりリターンに比べると大きく、シャープレシオは0.24と1を大きく下回っています。

シャープレシオとは?

リスクに対するリターンの割合。1を超えると優秀と言われる。

投資のソムリエは、リターンも小さいうえにシャープレシオも1を大きく下回っており、リターンと運用効率ともに悪いと言えます。

投資のソムリエの実質的な運用成績とは?

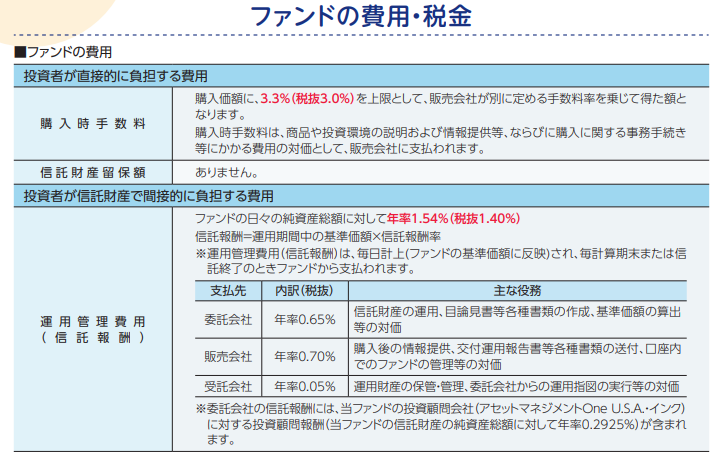

それでは、投資のソムリエの手数料はどうなっているのでしょうか。

参照:交付目論見書

参照:交付目論見書

購入時手数料 ⇨ 最大3.3%

信託財産留保額(解約手数料) ⇨ なし

信託報酬 ⇨ 年率1.54%

このようになっています。

購入時手数料は大手ネット証券などから購入するとかからないことも多いので、信託報酬のみ考慮して実質的なリターンを計算すると下記の表となります。

| 1年 | 3年(年率) | 5年(年率) | 10年(年率) | |

| (表面)リターン | -0.18% | -4.23% | -0.47% | 0.87% |

| (実質)リターン | -1.72% | -5.77% | -2.01% | -0.67 |

どの年で見てもマイナスとなっています。

また、投資のソムリエは値動きが小さくプラスにしてもマイナスにしてもそう大きくは動きません。

その中でこの信託報酬設定では利益を出すのは困難と言えるでしょう。

つまり、投資のソムリエは見込めるリターンが小さい割に手数料が高すぎるのです。この設定では残念ながら投資価値はないと言えます。

今後の投資のソムリエの価格はどうなる?

これまでの実績を見る限り、投資のソムリエには投資妙味はないでしょう。ですが、今後についても念のため確認しておきましょう。

投資のソムリエの組み入れ比率は以下のようになっています。

(2024年1月31日時点)

出典:月次レポート

投資のソムリエで多く組み込まれているのは「国内債券」と「為替ヘッジ先進国債権」です。

債券は基本的に金利が上がると値下がりし、金利が下がると値上がりします。

そこで、米国の直近5年の10年債金利の推移を見てみましょう。

出典:SBI証券

元々は2~3%台で推移していましたが2020年頭には0.5%程度まで下落し、その後4%程度まで上昇しています。

金利はどんどん上がってきており、これから下がることに期待するのも一つの投資手法ですが、至近は引き続き金利が高い状況が続くと予想されています。

そのため、投資のソムリエにとって直近1-2年は引き続き厳しい状況が続くと思われます。

投資のソムリエのメリット・デメリットまとめ

それでは、最後に投資のソムリエのメリット・デメリットをまとめておきましょう。

【メリット】

- 安定的な運用が期待できる

- 大損しにくい

【デメリット】

- 見込めるリターンが小さい割に手数料が高すぎる

- 実質的なリターンがほとんどない

- 分配金が支払われるので運用効率が悪い

評判は良いですが、やはり投資のソムリエはおすすめ出来ません。

私が日本のファンドを調査した結果、個人的なおすすめファンドは下記で紹介していますので投資先をお探しの方はぜひそちらも確認してみて下さい。