アライアンス・バーンスタイン・米国成長株投信は人気の投資信託です。

ですが、人気がある一方で悪い評判もよく聞きます。

色々な意見がありますが、実際どうなのか気になりますよね。

アライアンス・バーンスタイン・米国成長株投信は投資の価値がある投資信託なのか、そうでもないのか、今後の見通しも含めて解説していきます。

他にも人気の投資信託について分析していますので良ければそちらも合わせてご覧ください。

アライアンス・バーンスタイン・米国成長株投信の特徴

運用戦略を見る

まずは、アライアンス・バーンスタイン・米国成長株投信がどんな投資信託なのかから確認していきましょう。

基本的には名前の通り米国の成長株に投資する投資信託です。

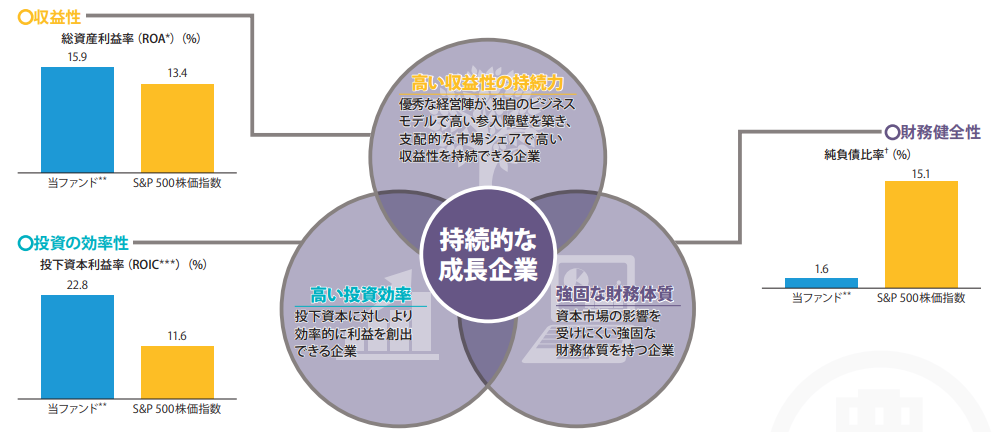

では、成長株をどのように判断しているのでしょうか。リサーチのポイントはこちらです。

「収益性」、「投資の効率性」、「財務健全性」の3つの要素に注目していることが分かりますね。

まとめると、資本を上手く生かして利益を上げており、さらに負債が少ない企業を選んで投資していることになります。

これだけ聞くと、何となく良さそうな感じがしますね!続いて、商品設計についてもう少し詳しく見ていきましょう。

5つのコース

アライアンス・バーンスタイン・米国成長株投信には5つのコースがあります。

- アライアンス・バーンスタイン・米国成長株投信Aコース(為替ヘッジあり)

- アライアンス・バーンスタイン・米国成長株投信Bコース(為替ヘッジなし)

- アライアンス・バーンスタイン・米国成長株投信Cコース毎月決算型(為替ヘッジあり)予想分配金提示型

- アライアンス・バーンスタイン・米国成長株投信Dコース毎月決算型(為替ヘッジなし)予想分配金提示型

- アライアンス・バーンスタイン・米国成長株投信Eコース隔月決算型 (為替ヘッジなし)予想分配金提示型

名前が非常に長くなりましたね。ちょっと読む気を無くす長さですが、違いは非常にシンプルで決算の頻度と為替ヘッジの有無の違いです。

半年に1回しか決算しないのがAコースとBコースで、為替ヘッジがあるのがAコースとCコースです。

毎月決算しているのがCコースとDコースで、為替ヘッジがないのがBコースとDコースになります。

そして、2か月に1回決算をしていて為替ヘッジがないのがEコースとなります。

まとめるとこのようになります。

| 決算/為替ヘッジ | ヘッジあり | ヘッジなし |

| 半年に1回 | Aコース | Bコース |

| 一か月に1回 | Cコース | Dコース |

| 二か月に1回 | ー | Eコース |

さて、5つのコースどれが一番良いファンドなのでしょうか?

アライアンス・バーンスタイン・米国成長株投信の口コミや評判について見ていきましょう。

アライアンス・バーンスタイン・米国成長株投信の評判は悪い??

まずは、外部の期間による評価です。毎年どの投資信託が良いパフォーマンスを残したかを表彰する様々なアワードがあります。

有名なのは「モーニングスターアワードファンドオブザイヤ―」、「R&Iファンド大賞」などですね。

なんとアライアンス・バーンスタイン・米国成長株投信はすばらしいことにそのいずれも受賞しています。

さらに、「リフィニティブ・リッパー・ファンド・アワード・ジャパン」も受賞しており、3つの賞をもらっているのです。

アライアンス・バーンスタイン・米国成長株投信の外部からの評価は非常に高いと言えます。

続いて、それぞれのコースについてもう少し細かく掲示板での評価も確認していきましょう。

アライアンス・バーンスタイン・米国成長株投信の掲示板での評判

アライアンス・バーンスタインAの掲示板における評判は?

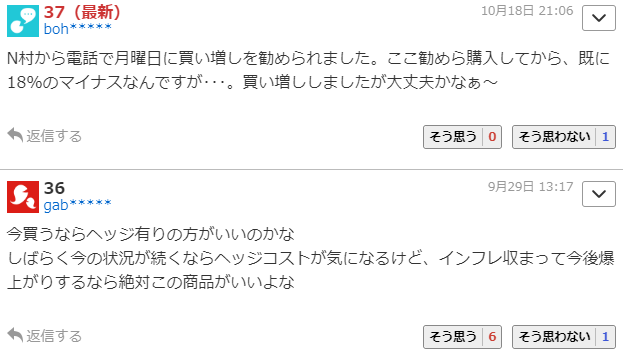

アライアンス・バーンスタイン・米国成長株投信Aコースに関する掲示板での口コミを見てみましょう。

出典:Yahooファイナンス

下がっているにもかかわらず、買い増しをすすめる電話があったようです。そして、きっちり購入まで繋げているあたり野村證券の営業力の強さがうかがえますね(笑)

為替ヘッジとは無条件で為替リスクがなくなるものではなくコストがかかります。それは継続的にかかるものなので、コストを心配する声も見られます。

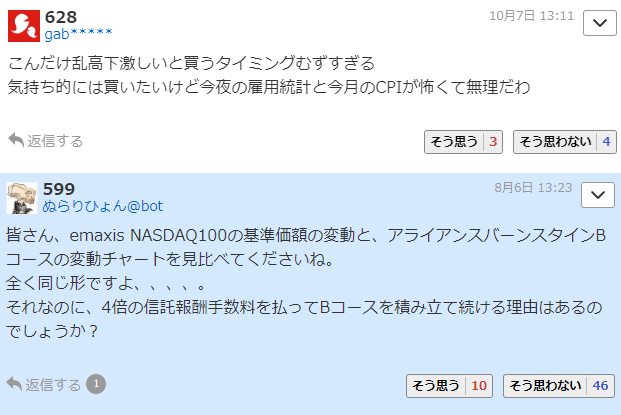

アライアンス・バーンスタインBの掲示板における評判は?

続いてアライアンス・バーンスタイン・米国成長株投信Bコースの評判です。数々の賞を受賞していたファンドですね。

出典:Yahooファイナンス

米国株に投資しますので雇用統計などの指標が気になっているようです。乱高下が激しいと値動きの大きさを懸念する声も見られます。

また、ナスダックといったインデックスとパフォーマンスは変わらないのでは?と指摘する声もあります。

そうであるならアライアンス・バーンスタインの方が手数料が高い分、損ではないかという指摘です。

この指摘が本当かどうかも後ほど検証していきましょう。

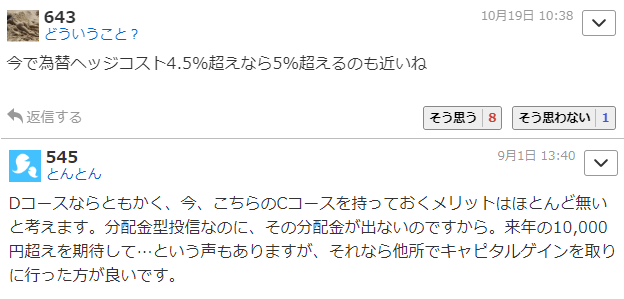

アライアンス・バーンスタインCの掲示板における評判は?

次は、アライアンス・バーンスタイン・米国成長株投信Cコースに関する評判です。

出典:Yahooファイナンス

Cコースは為替ヘッジありですので、やはりこちらでもヘッジコストを心配する声が上がっています。

4.5%を超えてるとの事ですので、これは非常に大きなコストです。

また、Cコースは毎月分配型であり本来であれば毎月配当が出るコースです。しかし、運用成績が悪いためしばらく分配金が出ておらず持っておくメリットはないとの意見もあります。

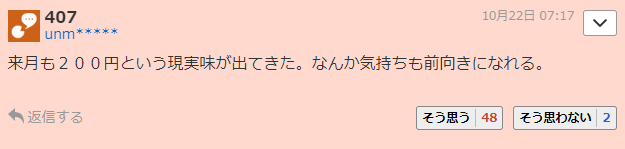

アライアンス・バーンスタインDの掲示板における評判は?

次は、アライアンス・バーンスタイン・米国成長株投信Dコースを見てみましょう。

出典:Yahooファイナンス

こちらも毎月分配型の投資信託となっていますが、Cコースと違って毎月配当されています。

なぜなら、為替ヘッジなしのため円安の恩恵を十分に受けているからです。

個人的には毎月分配型には強く反対ですが、分配金を楽しみにして購入している人もいるというのが分かりますね。

アライアンス・バーンスタインEの掲示板における評判は?

最後にEコースについても見ておきましょう。

出典:Yahooファイナンス

分配金がいくらになるかは基本的に基準価格によって決まります。

基準価格が上昇したことで、分配金が増えたことを喜んでおり、このまま続いてほしいというコメントですね。

Eコースは二か月に1回と分配頻度が多く、やはり投資家は分配金目当てで投資していることが分かりますね。

A・B・C・D・Eコース!どれが一番人気ある?

さぁ、ここまで5コース見てきましたが一番人気があるのはどのコースでしょうか。

預かり資産残高を比較してみましょう。

| Aコース | 1442億円 |

|---|---|

| Bコース | 1兆4015億円 |

| Cコース | 3150億円 |

| Dコース | 3兆24億円 |

| Eコース | 147億円 |

ぶっちきりでDコースが人気を集める結果となりました。というか3兆円超えとかおばけ投資信託ですね!

ですが、人気があるからといって正しいとは限りません。良い悪いはきちんと分析してから判断していきしょう。

一番良いのはABCDEどのコース?

結論から言うと、A・B・C・D・E5つのコースの中だったらBコースが一番おすすめです。

Bコースは決算が半年に1回と少なく、為替ヘッジもないのでおすすめできます。

投資信託を買う時は決算が少ない方がいいです。これは全ての投資信託で共通です。なぜなら、毎月分配すると複利の効果を得られないからです。

資産運用で得た利益を資産運用に再投資することで指数関数的に資産が増えていく効果のこと。

分配金を出すとその分資産運用にあてるお金が減ってしまうので、全然効率的に増やすことができません。正直C・Dコースは毎月分配してしまっているので論外です。Eコースも2か月に1回と分配頻度が多いのでおすすめできません。

また、為替ヘッジもヘッジコストが継続的にかかってしまい厳しいです。

やはり5つのコースの中から選ぶならBコースがおすすめです。(アワードもBコースが一番多く受賞していましたね!)

では、なぜDコースが一番売れているのでしょうか。

なぜDコースが圧倒的に売れているのか?

しかしながら、一番売れているのは良いとしたBコースではなく、商品的にはダメ出しをしたDコースです。

この疑問の回答としては「野村證券の営業力がスゴイから。」になると思います。

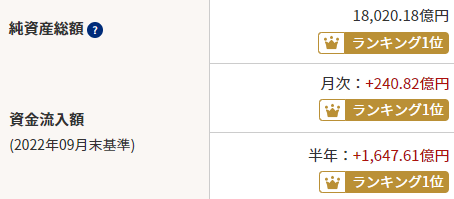

実際にアライアンス・バーンスタイン・米国成長株投信は野村證券の投信ランキングで流入額1位を記録しています。

このように純資産額や、資金流入額でランキング1位を取っているのです。ちなみに他の証券会社ではそんなに流入額ランキングは高くありません。

すなわち、野村證券の培ってきた営業のスキルで、本来は避けるべき毎月分配型の商品を売りさばくことができているのです。

ただ同時に我々投資家側も、ひどいと文句を言うだけでなくきちんと運用について勉強して金融リテラシーを引き上げ、証券会社の営業マンの言いなりにならないよう学んでいく必要があるとも感じています。

続いて、投信の詳細について見ていきましょう。

アライアンス・バーンスタイン・米国成長株投信の手数料

まずは、手数料についてです。他のアクティブファンドやインデックスファンドと比較してみましょう。

今回比較するアクティブファンドはグローバルに投資する「グローバル・エクスポネンシャル・イノベーションファンド」です。

インデックスファンドは「eMAXIS NASDAQ100インデックス」です。

| グローバル・エクスポネンシャル・イノベーションファンド | eMAXIS NASDAQ100インデックス | アライアンス・バーンスタイン・米国成長株投信 | |

| 購入時手数料 | 3.3% | なし | 3.3% |

| 信託報酬(実質) | 年率1.7675% | 年率0.440% | 年率1.727% |

| 解約手数料 | なし | なし | なし |

アライアンス・バーンスタイン・米国成長株投信の手数料はアクティブファンドと比較すると同じくらいですが、インデックスファンドと比較すると圧倒的に高いことが分かりますね。

インデックスファンドに比べて、購入時手数料が3.3%、信託報酬が年1.287%も余計にかかってしまうのです。

ポートフォリオ上位10銘柄とは

さぁ、肝心の投資先の中身についても確認しておきましょう。

投資先の上位10銘柄はこちらです。

(2024年5月31日時点)

| 銘柄名 | 比率 | 国 | 業種 | |

| 1 | マイクロソフト | 8.8% | アメリカ | 情報技術 |

| 2 | エヌビディア | 8.2% | アメリカ | 情報技術 |

| 3 | アマゾン・ドット・コム | 6.4% | アメリカ | 一般消費財・サービス |

| 4 | アルファベット | 5.4% | アメリカ | コミュニケーション・サービス |

| 5 | メタ・プラットフォームズ | 4.4% | アメリカ | コミュニケーション・サービス |

| 6 | VISA | 4.2% | アメリカ | 金融 |

| 7 | コストコ・ホールセール | 3.0% | アメリカ | 生活必需品 |

| 8 | ユナイテッドヘルス・グループ | 2.9% | アメリカ | ヘルスケア |

| 9 | バーテックス・ファーマシューティカルズ | 2.9% | アメリカ | ヘルスケア |

| 10 | クアルコム | 2.8% | アメリカ | 情報技術 |

「マイクロソフト」、「エヌビディア」、「アマゾン・ドット・コム」、「アルファベット」、「メタ・プラットフォームズ」はS&P500でも上位10位に入る銘柄となっています。

成長企業を厳選とうたってはいますが、あくまでインデックスをベースにした超大型株中心のポートフォリオになっていると言えそうです。

運用成績は良い?悪い?

では、アライアンス・バーンスタイン・米国成長株投信の実際の運用成績はどうなっているでしょうか。

今回は個人的に5つの中では一番良いと思うBコースを取り上げます。

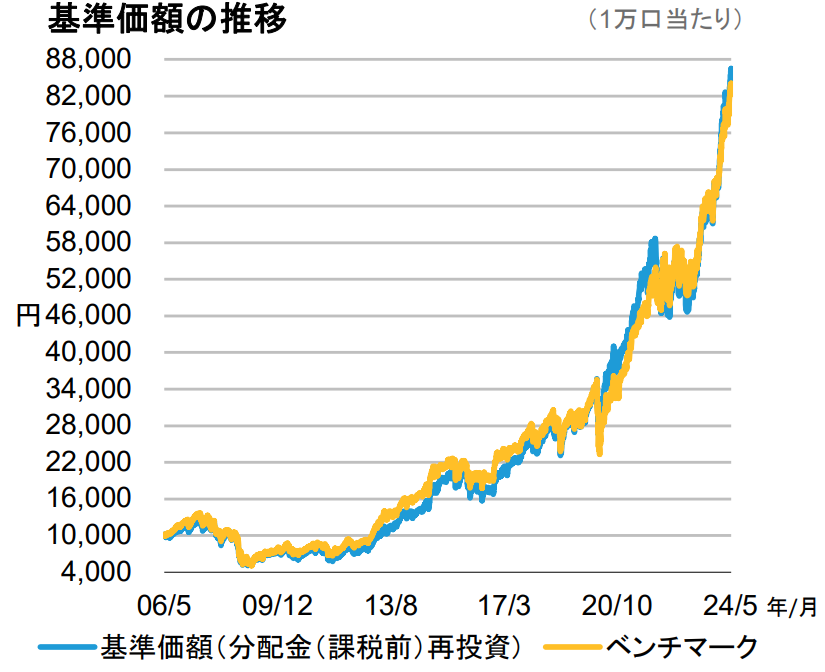

設定来の運用成績を見てみましょう。ちなみに、アライアンス・バーンスタイン・米国成長株投信はS&P500を超える運用を目指すアクティブ投信です。(ベンチマークはS&P500)

(2024年5月31日基準)

出典:月次レポート

設定来でみると右肩上がりで成長していますが、ほとんどベンチマークと同じように見えますね。

グラフだけではよく分からないので数字でも細かく見てみましょう。

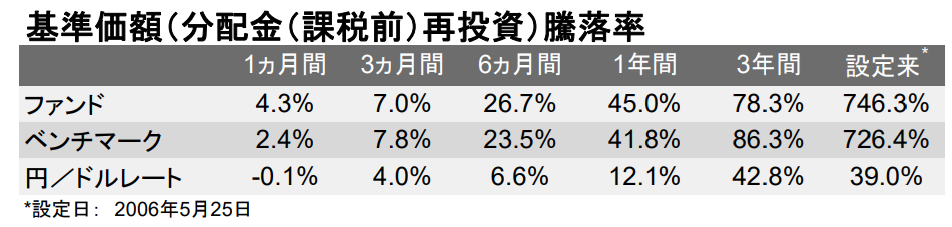

出典:月次レポート

設定来で見ると、ファンドの運用成績は746.3%でベンチマークは726.4%ですが、円/ドルレートが39.0%です。為替が円安になった分はプラスに作用しますが為替はファンドの運用能力としてのパフォーマンスには関係ありません。

仮にプラスが出たとしてもそれはラッキーです。逆にマイナスになる可能性も十二分にある訳ですから。

という訳で為替を除いた運用成績から判断すると、アライアンス・バーンスタイン・米国成長株投信はベンチマークを超える運用を目指す代わりに高い手数料をとるアクティブ投信でありながら、ベンチマークに負け越しているという結果となりました。

手数料の安いインデックス投資を選んだ方が良いという結果になりました。

アライアンス・バーンスタイン・米国成長株投信の今後の見通し

最後にアライアンス・バーンスタイン・米国成長株投信の今後についても考察しておきましょう。

まず、米国がインフレに直面しているため利上げが続くことから、そもそも米国株には逆風が吹いています。

さらに、アライアンス・バーンスタイン・米国成長株投信は資産運用に不利な分配金を出す形式をとっており好成績を期待するのは難しいです。特に毎月/隔月分配型のC・D・Eコースは厳しいでしょう。

ベンチマークとの比較でも、過去の運用成績は負け越しており、今後急に勝ち越しを期待するのは少々難しいかもしれません。

いいえ、そんなことはありません。

アライアンス・バーンスタイン・米国成長株投信も過去一時的にはインデックスを上回っていることがあります。

投資信託を何本も何本も分析してるとよく見かけるパターンなのですが、マーケットが調子いい時はいいですが、悪い時に大きく下落してしまいます。やはり、運用が安定していないのが問題なのです。

そこで、インデックスを上回る資産運用をしたいのであれば、どんな相場でも安定して利益を狙えるヘッジファンドでの資産運用がおすすめです。

ヘッジファンドは上昇相場でも下降相場でも絶対利益を追求します。

ヘッジファンドは富裕層向けのサービスなので最低投資金額が1000万円以上と高いのがネックですが、優秀なヘッジファンドなら年利10%~を期待できます。

おすすめのヘッジファンドについては下のランキングでも紹介していますので、投資先をお探しの方はぜひそちらもチェックしてみて下さい。