経営者が株式を一定数持っている企業に投資する「東京海上・ジャパン・オーナーズ株式オープン」が利回りの良さで評判です。

経営者が株式を持っているという事は、会社の業績を良くすることで株価が上がり自分の資産も増えていくので、モチベーション高く経営されているはずだ!という運用戦略ですね。

果たして東京海上・ジャパン・オーナーズ株式オープンは投資すべき投資信託なのでしょうか。詳細に分析していきます。

また、個別投信については別記事でも解説していますのでよければそちらもご覧ください。

東京海上・ジャパン・オーナーズ株式オープンの概要

東京海上・ジャパン・オーナーズ株式オープンの運用戦略

では、東京海上・ジャパン・オーナーズ株式オープンがどんな投資信託なのか見ていきましょう。

まずは、運用戦略です。東京海上・ジャパン・オーナーズ株式オープンでは、経営者が5%以上の株式を保有している銘柄に投資していきます。

会社の業績が良くなり株価が上がると経営者の資産が直接的に増えるので、経営者がモチベーション高く経営し株価が上がりやすいはずだという考え方ですね。

では、このような企業をどのように選定していくのでしょうか。3つのStepに分かれているので順番に見ていきましょう。

Step1 オーナー企業を抽出

まず初めに経営者が実質的に株式の5%以上を保有している銘柄でスクリーニングします。そうすると、4000ほどある上場企業の中から1000程度に絞り込むことができます。

オーナー企業であることの強みは主に2つあります。

雇われ社長だと自分の任期だけ業績が良ければいいや~という感じで短期的視点になりがちですが、オーナー社長であれば会社を運命共同体として長期的な視点で経営判断を行ってくれます。

さらにオーナー社長であれば意思決定までの時間も早まりますので、臨機応変な経営に期待することができます。

Step2 リーダーシップ調査

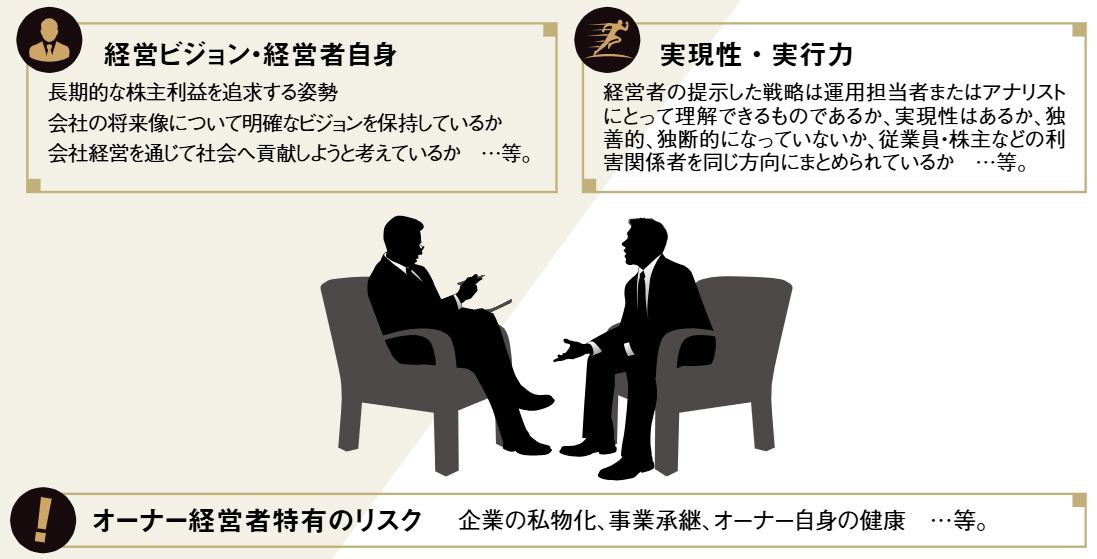

続いてのステップは、オーナーとの面談です。

オーナー企業には多くの強みがある一方で、弱みもあります。それは、オーナー社長の手腕やモチベーション、健康状態などによって大きく業績が左右されてしまうことです。

良くも悪くもオーナー社長の影響が絶大なのです。

そこで東京海上・ジャパン・オーナーズ株式オープンでは原則オーナー社長と面談を行い、企業の私物化をしていないか、事業承継の問題はないか、健康状態に問題はないかなど様々なリスクをチェックし1000銘柄から約200銘柄まで絞り込みます。

Step3 ポートフォリオ構築、リスク管理

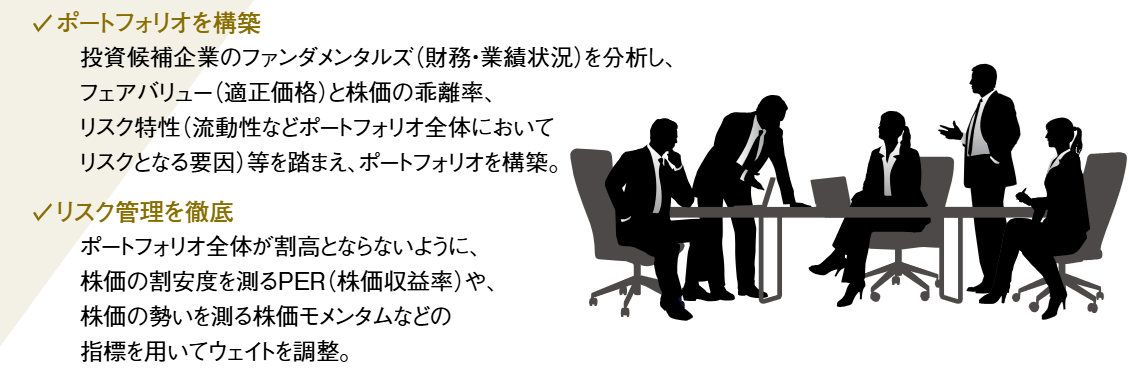

このようにして選んだ銘柄から、ファンダメンタルズ分析やフェアバリュー調査などを行い最終的には30~100銘柄に絞り込みます。

築いたポートフォリオの状態は逐一チェックし、バランスは適宜調整していきます。

このようにして東京海上・ジャパン・オーナーズ株式オープンは運用されています。

東京海上・ジャパン・オーナーズ株式オープン(確定拠出年金)とは

さぁ、ここまで東京海上・ジャパン・オーナーズ株式オープンの運用内容について見てきましたが、実は東京海上・ジャパン・オーナーズ株式オープンには3つの種類があります。

- 東京海上・ジャパン・オーナーズ株式オープン

- 東京海上・ジャパン・オーナーズ株式オープン(確定拠出年金)

- 東京海上・ジャパン・オーナーズ株式オープン(予想分配金提示型)

東京海上・ジャパン・オーナーズ株式オープン(確定拠出年金)とは名前の通りですが、確定拠出年金専用のコースです。

会社員の方が確定拠出年金で選べる運用先となっています。

東京海上・ジャパン・オーナーズ株式オープン(予想分配金提示型)とは

東京海上・ジャパン・オーナーズ株式オープン(予想分配金提示型)とはあらかじめ基準価格によっていくら分配されるか決まっているコースです。

こちらのコースでは年4回決算を行い、分配額は下記のように設定されています。

基準価格と分配金の関係

| 11,000円未満 | 基準価格の水準等を勘案して決定 |

|---|---|

| 11,000円以上12,000円未満 | 200円 |

| 12,000円以上13,000円未満 | 300円 |

| 13,000円以上14,000円未満 | 400円 |

| 14,000円以上 | 500円 |

大体どれくらい分配金が貰えるかが分かるのと、年4回と分配のタイミングが多いのがこのコースの特徴です。

3コースみてきましたが、メインの商品はノーマルな東京海上・ジャパン・オーナーズ株式オープンですので、本記事ではこちらを取り扱っていきます。

東京海上・ジャパン・オーナーズ株式オープンの新NISAへの対応は?

さぁ、東京海上・ジャパン・オーナーズ株式オープンがどんな投資信託かは分かりましたが、新NISAへの対応も確認しておきましょう。

東京海上・ジャパン・オーナーズ株式オープンは新NISAの成長投資枠の対象です。

年間240万円、総額1200万円の金額制限はありますが、その金額内での運用を検討であれば適用可能です。

東京海上・ジャパン・オーナーズ株式オープンの評判はどう?

続いて、東京海上・ジャパン・オーナーズ株式オープンの評判について見ていきましょう。

投資信託業界では優秀なファンドを表彰する各種アワードがありますが、東京海上・ジャパン・オーナーズ株式オープンはその中でもメジャーなR&Iファンド大賞の優秀ファンド賞を受賞しています。

東京海上・ジャパン・オーナーズ株式オープンはR&Iファンド大賞の「投資信託10年 国内株式コア部門」で優秀ファンド賞を受賞していますので、評判は良いと言えます。

東京海上・ジャパン・オーナーズ株式オープンの掲示板での評判や口コミは?

続いて、個人からの口コミはどうでしょうか。

Yahoo掲示板での評判や評価を見てみましょう。

出典:Yahooファイナンス

マイナスに陥っていたが、黒字に戻したという口コミです。売り時にも悩んでいますね。売買タイミングの難しさはどんな資産運用でも共通する悩みと言えそうですね。

出典:Yahooファイナンス

売って正解という突き放すようなコメントですね。笑 資産運用である以上、価格の上下はどうしてもありますので、売った後に価格が下がればこういう口コミも出てくるのかなと思います。

出典:Yahooファイナンス

一方で売らないでよかったというコメントも見られました。これは一時期マイナスだったが持ち直したという事でしょう。

ポジティブ、ネガティブ、両方の口コミが見られましたが、個人投資家からの口コミは総じてまずまずといったところでしょうか。

続いて、手数料についてもチェックしていきます。

東京海上・ジャパン・オーナーズ株式オープンの手数料をチェック

東京海上・ジャパン・オーナーズ株式オープンは日本株で運用するアクティブ型のファンドです。

同様の国内アクティブの投資信託と比較してみましょう。

| スパークス・新・国際優良日本株ファンド | 新光小型株オープン | 東京海上・ジャパン・オーナーズ株式オープン | |

| 購入時手数料 | 最大3.3% | 最大3.3% | 最大3.3% |

| 信託報酬(実質) | 年率1.81% | 年率1.76% | 年率1.584% |

| 解約手数料 | 0.3% | 0.3% | なし |

購入時手数料は同じですが、信託報酬や解約手数料はやや安くなっていることが分かりますね。

東京海上・ジャパン・オーナーズ株式オープンの手数料は特別安いわけではないですが、やや安い水準だと言えそうです。

東京海上・ジャパン・オーナーズ株式オープンの組み入れ銘柄トップ10

さぁ、それでは実際に東京海上・ジャパン・オーナーズ株式オープンがどんな銘柄に投資しているのか、組入れ銘柄トップ10を見ていきましょう。

2024年10月31日時点

| 銘柄 | 業種 | 比率 |

| メイコー | 電気機器 | 4.0% |

| SBSホールディングス | 陸運業 | 4.0% |

| カナモト | サービス業 | 3.8% |

| クスリのアオキホールディングス | 小売業 | 3.5% |

| ニデック | 電気機器 | 3.5% |

| リンナイ | 金属製品 | 3.4% |

| エフピコ | 化学 | 3.4% |

| ダイセキ | サービス業 | 3.4% |

| シップヘルスケアホールディングス | 卸売業 | 3.2% |

| リログループ | サービス業 | 3.1% |

メイコーはプリント基板製造大手メーカーです。昨今の電気自動車や自動運転の流れを受けて、電気自動車向け・自動運転向け基板などを中心に飛躍的な成⻑が期待されています。

メイコーの社長、名屋 佑一郎氏の株式保有比率は17.55%です。

SBSホールディングスは大型物流施設を運営していて多くの企業から物流を受託しています。さらに、物流施設の運営だけではなく開発も行っている点が特徴的です。

SBSホールディングスの筆頭株主は鎌田企画で50.07%を保有しています。

では、このような運用を続けた結果、運用成績はどうなっているのか見ていきましょう。

東京海上・ジャパン・オーナーズ株式オープンの運用成績とは

設定来の運用実績

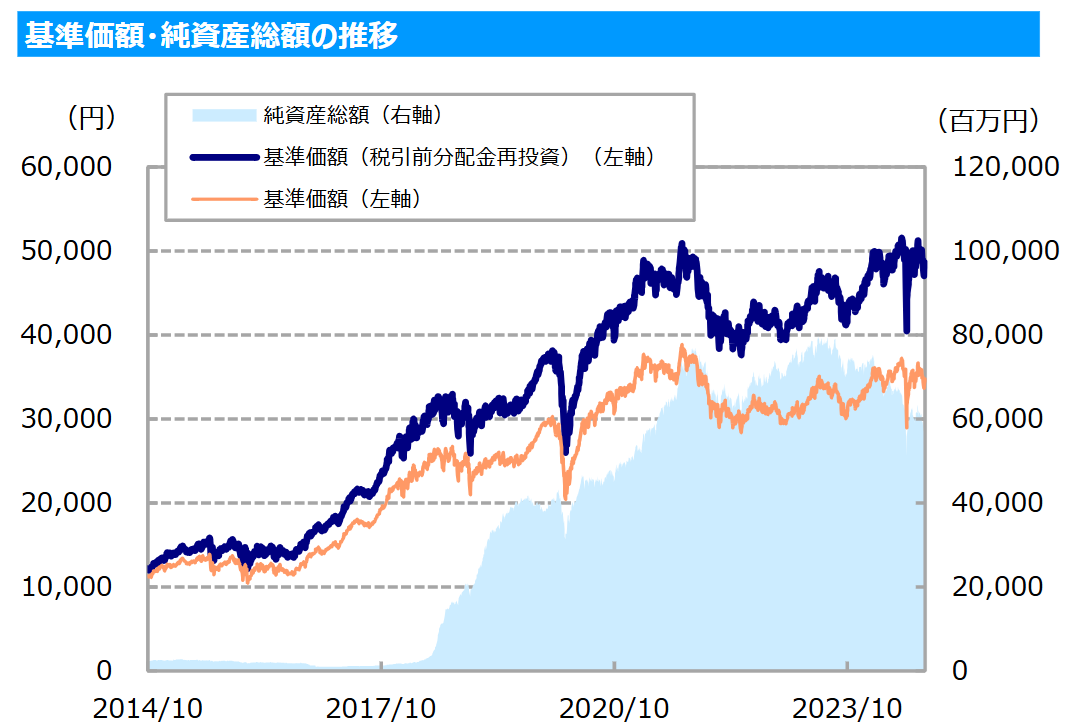

まず設定来の運用成績はこちらです。

出典:月報

設定来、右肩上がりに推移していて良い感じですね。ただ分配金再投資基準と基準価格の乖離が見られ、分配金が出ていることが伺えます。

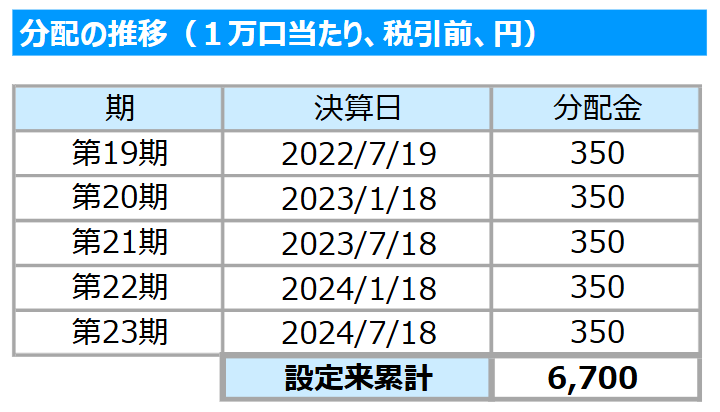

念のため、分配金がどれくらい出ているのかも確認しておきましょう。

出典:月報

年2回分配されており、累計で6700円もの分配金がなされています。基準価格が3万円代であることを考えるとこれはかなりの割合であり良くありません。

運用効率の悪化を招いており、分配金を出していることは大きなマイナスポイントとなっています。

マーケットと比較してみると?

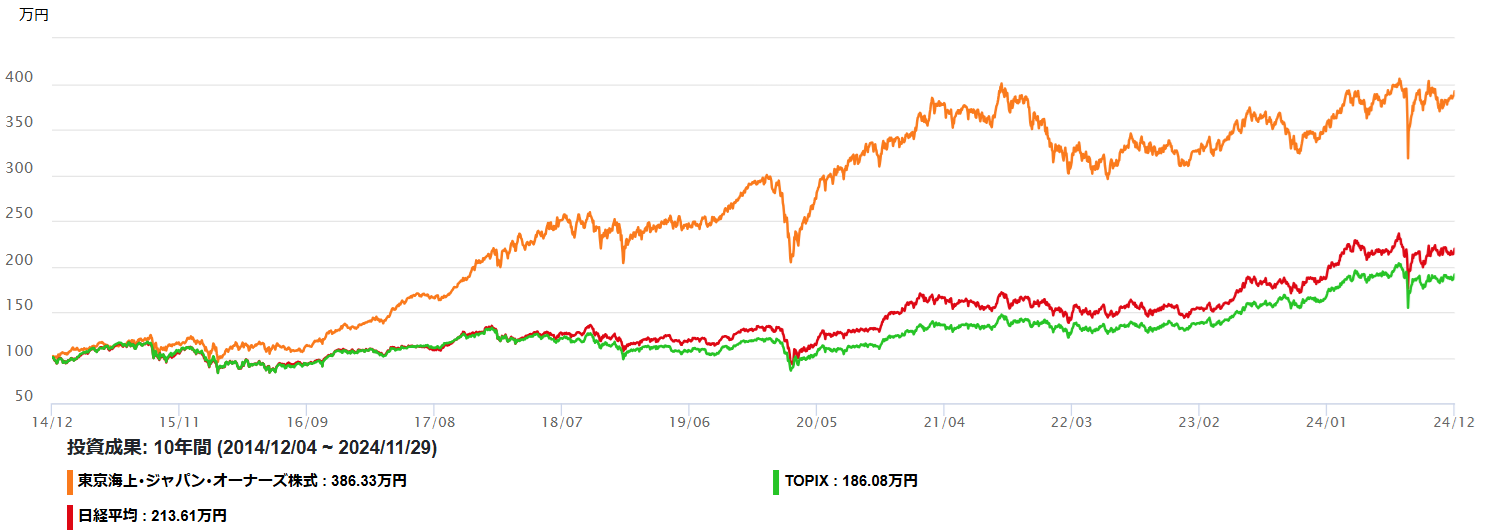

オリジナリティあふれるポートフォリオで運用している東京海上・ジャパン・オーナーズ株式オープンですが、インデックスと比較してパフォーマンスはどうだったのでしょうか。

TOPIX、日経平均と比較してみます。

10年間の比較はこちらです。

- 東京海上・ジャパン・オーナーズ株式オープン 386万円

- TOPIX 186万円

- 日経平均 213万円

なんとTOPIXの2倍以上も成長しており素晴らしいパフォーマンスを残しています。

長期で見た東京海上・ジャパン・オーナーズ株式オープンの運用成績は非常に良いと言えます。

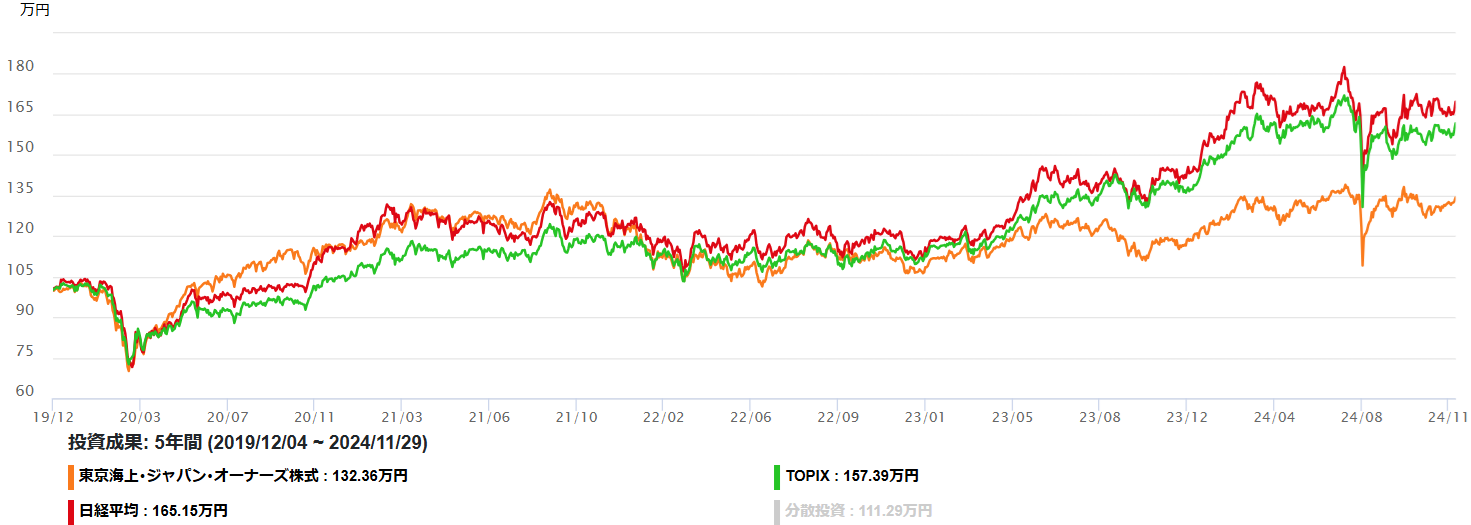

一方で、ここ5年についても比較してみましょう。

- 東京海上・ジャパン・オーナーズ株式オープン 132万円

- TOPIX 157万円

- 日経平均 165万円

なんと今度はTOPIXと日経平均ともに下回る結果となりました。あれだけ素晴らしい結果を残していたのに、2019年ごろからパフォーマンスが悪化してしまった原因はどこにあるのでしょうか。

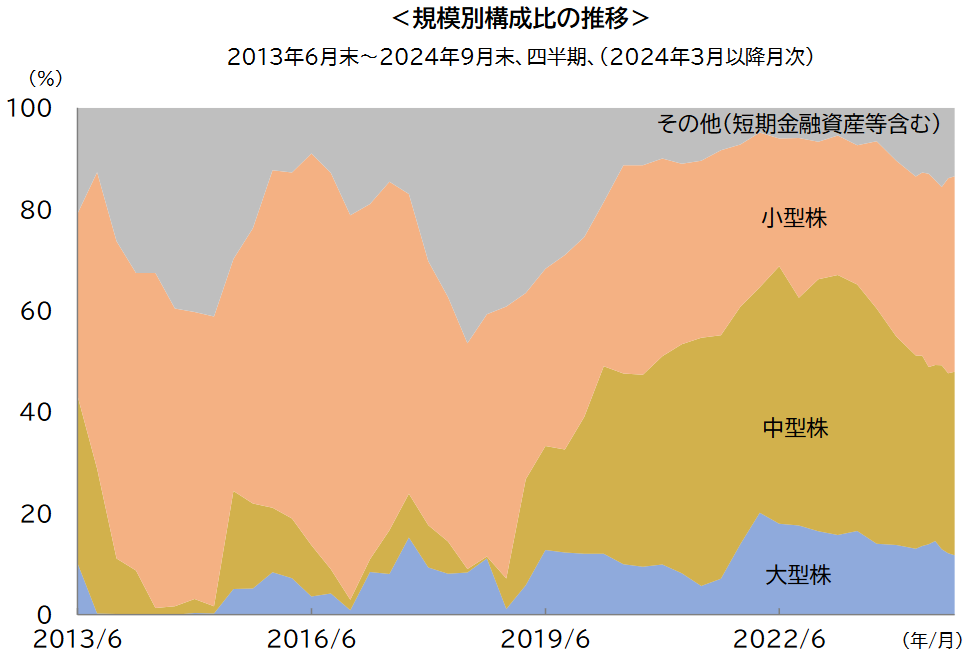

答えは投資先の変遷にありました。こちらは投資先の規模別構成比です。

運用資産額の増加に伴い、2019年ごろから中型株、大型株への投資が増えました。これがパフォーマンスが鈍化した一因だと考えられます。

東京海上・ジャパン・オーナーズ株式オープンの今後の見通し

それでは東京海上・ジャパン・オーナーズ株式オープンの今後の見通しはどうなるでしょうか。

長期で見れば素晴らしい成績を残している東京海上・ジャパン・オーナーズ株式オープンですが、近年で見るとやや苦戦が見られます。

これはポートフォリオの構成比率で中型株、大型株が増してきているからだと考えられ、運用資産額が増えてしまった以上、今後も付きまとう課題だと言えます。

東京海上・ジャパン・オーナーズ株式オープンに、昔のように素晴らしいパフォーマンスを出すことを期待するのは少し難しいかもしれません。

他にも魅力的な投資先はたくさんあります。個人的に良いと思ったファンドは下記ランキングで解説しています。

投資先をお探しの方はぜひ下の記事もチェックしてみて下さい。